4月10日,前央行司长盛松成提出建议,区块链最好不要和货币结合,可与金融沾边,但不能太主要,而应该应用到真正的产品当中。

继谷歌、微软、IBM、亚马逊等巨无霸推出区块链项目后,国内巨头BATJ、奇虎、华为等也纷纷发布区块链白皮书及项目。

据相关研究资料显示,2018年1季度获投项目中41%为区块链项目,资本对区块链项目意愿浓厚,当季获投率高达92%。

区块链炙手可热,引起各界的广泛关注。现行应用项目大致分为两个阵营,一边是“中心化”特征明显的各行巨头为核心,争相布局区块链;另一边是以“去中心化”为理念的拥有大公司工作背景的创业团队,二者形成抗衡。局面相对讽刺的是除了原本的垄断企业能在这行稍微有所建树之外,很少听到有项目在金融领域真正落地了。然而,中心化的公司去做“去中心化”的区块链,最终会否导致又一个巨无霸的诞生?

DCC是个例外(它的全称是Distributed Credit Chain),它属于创业者阵营。不久前,DCC与国内顶级车贷互联网服务提供商悦车网达成合作,切入面向车辆购买者的消费金融市场,双方围绕车辆标准化资产的金融需求展开深度互动。DCC的落地为整个行业增添了一丝欢喜,而在2018朗博峰会上,DCC创始人Stewie Zhu声称要重塑全球信用体系,以信贷领域切入,变革银行业。

在这个新的全球征信生态体系中,每个用户都拥有自己数据的自主权,以及数据共享的价值所有权。互金无法实现的普惠金融,有望实现。没有“巨无霸”的背景,DCC哪来这样大的底气?

数字金融时代,我们遭遇的“悄悄征信”

这里的征信,是个宽泛的概念,泛指一切记录我们信用信息的数据。

而我们都知道,有良好的信贷记录,对申请贷款是个加分项,尤其是车贷、房贷相对刚性的领域;我们也知道,中国人民银行的征信系统最好不要频繁申请查看,会影响信用评分;我们还需要知道,截止2017年6月份,全国共有133家企业征信机构。

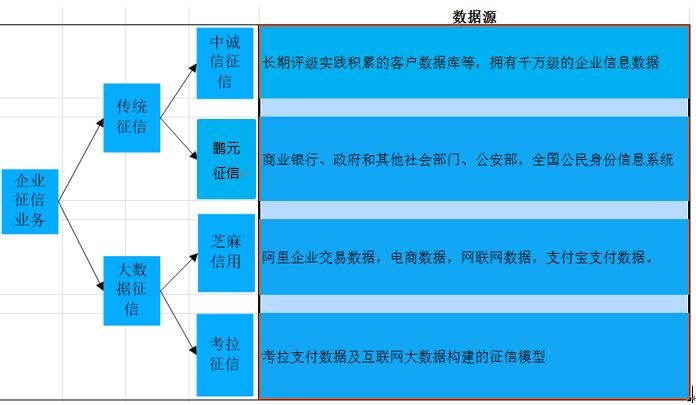

(图一:市场地位较高的四大企业征信业务)

需要信贷的人,会清楚信贷人员会询问“白户”与“黑户”的问题,这是信用领域的两个极端情况,两种情况都不利于自己的贷款,这种征信是针对央行的征信库而言;事实上,我们生活的每个角落都记录着我们的信用情况,只要发生了与金融有关的事情,最熟悉的莫过于“蚂蚁金服”的芝麻信用,这属于典型的企业征信业务。但并非所有的企业征信业务会上报到央行的征信系统,京东白条属于汇总上报,并不上报每条消费明细;蚂蚁花呗没有对接征信,但多次逾期可能上报;蚂蚁借呗和微粒贷则是每笔必上;而银行信用卡更不用说了,是核心金融机构信用监管的重要对象。

很多时候,我们并不知道自己被“悄悄征信”了,我们的征信数据自己却并不知道,我们没有所有权;虽然,这并不一定是件坏事,而且国家监管部门也会有监管措施。但是,被别人掌握的隐私数据,万一泄露了呢?事实上这种情况并不少见。

从美国对Facebook泄露用户数据引起的极大关注,到国内百度可以出卖隐私,而支付宝年度账单很随意的让用户授权隐私,可以看出,中国百姓缺乏隐私观念。监管虽然可以解决问题,但受益的还是大公司,小公司在监管面前举步维艰。DCC利用区块链技术所构建的系统,真正为小公司及所有人提供了一个公平的普惠金融的方式,倒不失为是解决问题的好方式。

用户没有数据自主权,集中式金融体系疲态也渐显

征用用户信息,用户却没有数据自主权,这或许是信贷体系中用户始终处于弱势地位的根源所在。在这种环境背景下,正如DCC创始人Stewie Zhu在峰会上所谈及的当下金融信贷的状况,存在三个大的问题:借贷双方的高交易成本、由于缺乏竞争而导致的高利率以及扭曲的信用状况。金融的核心之一就是风险定价,由于数据的不透明以及信息孤岛问题,获取有效信息的有限性,影响着金融供应链端口风险定价的准确性,矛盾的核心焦点在于不透明的信用体系,并最终需要中小企业及个人为此买单,造成利益分配的不合理与资源使用的不公平。

1、金融供应链端口的成本与效率问题。

影响贷款价格的主要因素有贷款成本、贷款占用的经济资本成本、贷款风险程度、贷款费用、贷款供求状况、贷款的期限、借款人从其他途径融资的融资成本等。信息的不透明就决定着借钱是一桩风险较大的生意,也决定着信贷行业在贷前“贷款方是老大”,贷后“借钱的人是老大”的尴尬局面,这种状况在P2P等网贷行业更为显著,也成就了很多的网络金融平台。

在互联网金融行业,曾有段时间,年化利率超过100%,有的小额短贷年化利率曾超过300%,而借款人又无法撇开平台进行融资,因为成本会更高。信息的不对称造成的风险,会使得信用良好的人要为拒不还钱的人买单,因为借款者需要利润来平衡自己可能存在的风险以及已经遭受的损失,这对借款人来说是极为不公平的。

而在效率方面,借款人受限于对自己的信用数据及借款服务不了解,而需要依赖于金融中介,整套流程走下来就造成了效率的损失,整体而言,在信贷领域这还是一个卖方市场。

2、信用基础设施的信用评价问题

(图2::2010-2020中国个人征信市场规模预测)

庞大的个人征信市场使得征信机构虽然很多,譬如企业征信版块以蚂蚁征信为龙头,个人征信版块又有前海征信和蚂蚁征信为代表,但是整体而言,国内的征信标准并不统一。而金融是个吃数据的行业,尤其在信贷领域。相关数据可能包括个人资金流水、健康、通话记录等敏感数据,还有大量的行业信息共享机制,包括金融行业的黑名单、多头借贷/投保风险、病例信息、车辆信息等。

当前的信用评价领域存在两大问题:第一,不同的数据由不同的机构进行收集,造成同一信息重复收集的情况;第二,各机构收集的信息并不共享互通,手握海量数据的行业巨头必然不愿意将核心竞争壁垒分享,而跨行业分享数据更是难上加难,没有明显益处又可能泄露用户隐私,机构必然不愿意冒险,这样就造成整体效率低下。由此形成信息孤岛,使得信息校验成本就比较高;而另一头借款人也可以在多个贷款平台进行贷款,这样就有可能造成多头贷款的可能。

聚焦用户数据自主权,DCC搭建“全球信用生态”基础设施

普惠金融中最大的成本是交易风险成本,当前普遍的措施是借用“中心机构”的力量,譬如央行的统一征信系统以及大企业自建的信用数据库,主要依靠零散的数据试图构建清晰的用户轮廓。各中心机构之间基于各自的利益以及保护用户隐私的角度,很难进行数据共享并且容易使用户信息泄露,行业一定的技术和资源壁垒,是致使目前信贷成本高的最主要的原因之一。

在信贷领域,有不少的企业都在进行着类似的尝试,譬如LinkEye致力于征信联盟,Ripio、Jibrel、SALT、ETHlend、Lendroid等都试图减少中心机构的存在。但是,DCC真正率先实现了落地。其思路主要围绕用户数据自主权,从两个方面进行展开:其一,解决传统中心机构的数据所有权占有问题;其二,解决“放款人和借款人、企业和个人之间、跨地区和跨行业的金融交易”的流程繁琐问题。

分布式银行公链DCC主要是通过利用区块链技术所构建的点对点系统,将众多金融服务提供商联系在一起,主要从“信用报告”和“借贷过程”两大方面进行解决当前行业的痛点,从而使得“全球普惠金融”的目标有一定的实现可能性。

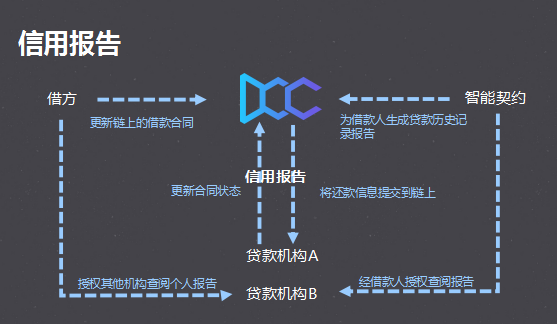

1、信用报告的所有权设计。

这一模式主要从应对的借贷效率以及数据的安全性问题进行考虑,中间涉及三大大关键因素:数据信息的所有权、智能合约以及DCC服务端。上链的用户均拥有唯一的DCCID并且有对应的私人密钥,ID中存储的就是你的真实姓名,银行记录,财产分析,资产和负债的历史记录......以及你的信用历史像贷款申请,偿还情况等,这些均由用户自己掌管,也就是用户对自己的数据拥有所有权,随着信息不断地上传,就能构成一个完整虚拟数字信用体,并且所有的记录不可篡改。这是其一,关于数据的所有权。

其二是关于智能合约。当产生借贷关系或者其他需要查看征信记录时,系统能够自动的签署合约,这将有利于合约的存储,以及拓展了信息使用的空间范围,而这一系列的行为又将生成新的信息继续上链,丰富ID内容。

其三,是DCC服务端。就像DCC定位于区块链时代的信用基础设施一样,DCC扮演的是一个服务型的角色,在DCC授权信贷。

这样,我们所担心的“悄悄征信”的数据所有权问题以及效率问题便迎刃而解。

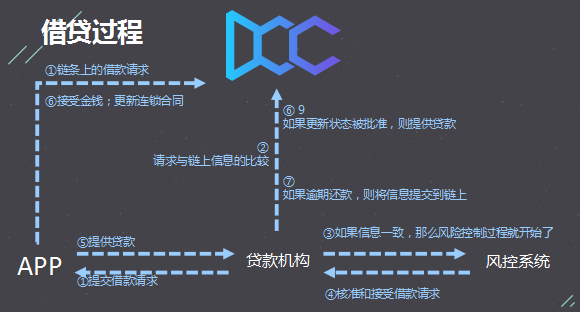

2、借贷过程的流程简化。

通过点对点实行借贷而实现“去中心化”,这并非只是一个理想型的模型,DCC是有充足的实力进行支撑,在技术上目前已与包括数据(一种在Huobi上列出令牌的数字数据认证协议)、基于ABS的领先区块链提供商Deepfins、由前百度研发团队领导的京杭区块链、以及埃拉斯托斯(Elastos)等进行了合作。

而当个人在DCC上启动和完成信贷活动,如申请贷款、还款甚至违约时,个人DCC数据报表文件又会实时更新和完善。通过额外的金融交易,用户将最终创建更多数据点,建立全面的信用状况。它将存储在不同国家、地区和不同语言的信用记录集成在一个DCC ID下,使个人或机构能够以更快和更有效的方式实施任何需要信用数据的财务方案。

而这个中间祛除了诸如银行等传统中介角色,银行可能更多扮演的是风控监察角色,而基于信用的基础上简化了借贷双方的交易流程,降低了成本,提升了交易效率。

可能在DCC上交易,最后的共赢局面是这样子的:

一个信用良好的中国人小明,需要一笔贷款装修房子,当地的借款利率是9%,而通过DCC的数据共享,远在美国的一家机构发现了小明的贷款需求,查实了小明良好的信用后,最终以低于5%的利率借给小明,通过信贷领域的全球自由交易,最终借贷双方实现双赢的局面。

理想很美好并且现实也在一步步靠近,但是现实和目标之间目前依然存在一定数量级的差别,包括技术的改进以及更多参与者的积极响应。DCC终于落地了,可是,被“悄悄征信”的时代能够终结吗?

文|潇雅