10月27日,2018金融科技与银行创新发展高峰论坛在北京举行。峰会以“金融科技助力银行创新发展之路”为主题,二十多位业内大咖,五十多家银行和持牌消费金融公司及三百多位银行和金融从业者齐聚一堂,共同交流银行与金融科技最前沿的创新经验,探求合作共赢之路。

峰会上,金融智能行业思想领袖、金融智能科技商业应用的引领者、腾梭智能董事长胡亮受邀带来了精彩的主题分享,以下为分享要点整理:

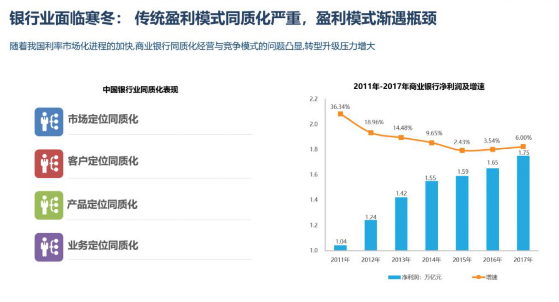

一、银行业面临寒冬

过去的十几年是中国银行业发展的黄金期,但从去年年底开始,银行业开始面临寒冬。

2017年,银监会连发七个文件,对银行提出了全面风险防控要求,规范其理财业务、同业业务,对银行业市场乱象进行整治。监管骤严,给银行业务创新带来了很多限制。资管新规、理财业务及表外业务的回归,不仅带来了资本充足力能力上的要求,也带来了中间业务收入减少的客观挑战。

随着中美贸易战的发展,中国经济压力巨大。实体经济是银行业的血液,银行业必然受到很大影响。随着对房地产业务、P2P业务的限制越来越大,从各大银行的半年报上可以看到,息差收入变窄,银行业对企业及政府的业务上也遭受了空前的压力。

随着我国利率市场化进程的加快,商业银行同质化经营与竞争模式的问题被放大,银行转型升级压力增大。个人业务做得比较好的银行,开始慢慢凸显出优势,反之则面临危机。

近几年来,新晋的金融科技公司对银行带来了很大的冲击。网贷行业做了这么多年,总的资产规模才两万亿而已,业务上不会对银行业产生本质性的挑战。那挑战来自于哪里?金融科技公司把用户从银行手里夺走了。

用户第一次接触到银行业务时不是接触到银行,而是接触到金融科技公司,接触到它们提供的场景、服务。用户使用金融服务也不是去银行直接办理,而是在使用金融科技公司的业务时,用到了银行的资源而已。

二、 商业银行如何应对

商业银行在这一系列的过程中,做了很多的应对:

1.构建移动应用场景。

很多银行已经开始这样做了,做得最好的是招商银行的“掌上生活”。

2.构建智能化的渠道。

当前银行业柜台服务的柜面脱离率已经到了80%多,银行网点流量越来越低。在很多银行,用户可以直接在机器上完成办卡,人脸识别等技术,取代了原来的人工环节。

但在现实中,银行移动金融APP客户的发展任务,往往还由网点承担。这严重限制了APP的创新营销,很难做到地、州、市、县各级网点周边金融场景资源的分布式发展。

需要构建智能化渠道,用智能化的技术对银行原有的渠道进行升级换代。用线下网点结合线上移动应用来提升金融服务效率,已是势在必行。

3.提升服务质量。

目前银行的私人业务越来越多,但商业银行正处在流程化银行的转型途中,个性化服务尚未成型。

银行业依然存在几个问题:

一是利润考核为先,客户经理重产品销售,轻后续客户跟踪和增值运营,难以真正将“以客户为中心”的理念落到实处。

二是员工思想观念落后,体制内员工普遍年龄较大,对借新事件、新理念、新技术开展客户营销的接受度较弱。

三是银行客户维护体系落后,沟通方式以上门走访、信息推送、电话联系为主,人员调整后经常导致银行某类业务停滞。

未来银行要做的是打造精益银行,实现网格化管理,“以客户为中心”,通过精益化管理、智能客服、网点机器人及标准化服务,提升客户体验。

三、 用智能技术打造金融智能银行

1.构建智慧场景。

银行构建消费场景,提高了银行互联网产品的存在感,但并不是最佳策略——银行不可能用自己的短板,和互联网公司、应用场景公司的长板比拼。

相比之下,不如利用开放银行的概念,把自己的金融服务变为API,嵌入专业智慧场景,对不同渠道的用户提供差异化的产品。

2.提供大数据的精准服务。

银行以往对客户,无非是根据资产级别、交易活跃程度等,做比较粗放的分层。

但只有通过大数据、人工智能跟场景数据的结合,才能针对每一个人,提供具体场景、定价、额度、期限和体验上的差异化服务。互联网公司在这方面已经非常成熟了,可以真正做到千人千面。

银行要利用大数据和人工智能,建立更好的营销能力。卓越的数字营销能力是智能银行的基础能力之一。

3.数据驱动的风险管理能力。

传统风险管理是Word,根据几条大纲,根据专家对整个经济形势和行业的理解,制定的一些粗线条的风控规则和政策。

而精准的、数据化的风控,在过去几年经过众多金融科技公司的实践,被证明非常有效。几秒甚至毫秒级别的风险决策,在金融科技公司里也很常见。银行应根据最新的技术趋势,改进风险管理。

四、 银行也有很多成功要素

当前的监管条件下,银行也具备很多成功要素。

首先,银行天然拥有金融牌照,客户对银行的信任程度远高于金融科技公司。

其次,银行是整个行业里面拥有最强数据的公司,拥有交易数据、金融数据这个巨大宝库。个人数据之外,银行还是中介机构,掌握很多公司的数据。

此外,在监管方面,怎样准确把握监管的要求,以及跟监管部门沟通,银行是有自己的理解的。

在这些天然的成功要素下,怎么把优势转变为真正的业务优势,是各个银行真正需要去思考和实践的。