我的理解,云计算最后是一种分享,数据的处理、存储并分享的机制。我们自己公司对云计算是充满信心和希望。我们不是觉得这又找到一个新的矿产,阿里巴巴拥有大量消费数据、支付宝交易数据,我们觉得这些数据对我们有用,对社会更有用。

——阿里巴巴 马云

从2009到2019,中国云计算市场走过了10年光阴。十年前,人们还常常问“云是什么”,十年后,大家就已经都在讨论“怎么上云”。云计算已然成为关键的基础设施,支撑物联网、大数据、人工智能的发展,并且渗透在不同规模企业、不同应用场景之中。而这既因为市场形势的转变,也因为云服务提供商多来年的商业投入与市场教育。

但面对“云”这项烧钱的生意,有哪些企业真正实现了盈利?未来将在何处盈利?这是本篇文章重点讨论的地方。

01云计算成为巨头业务增长新引擎

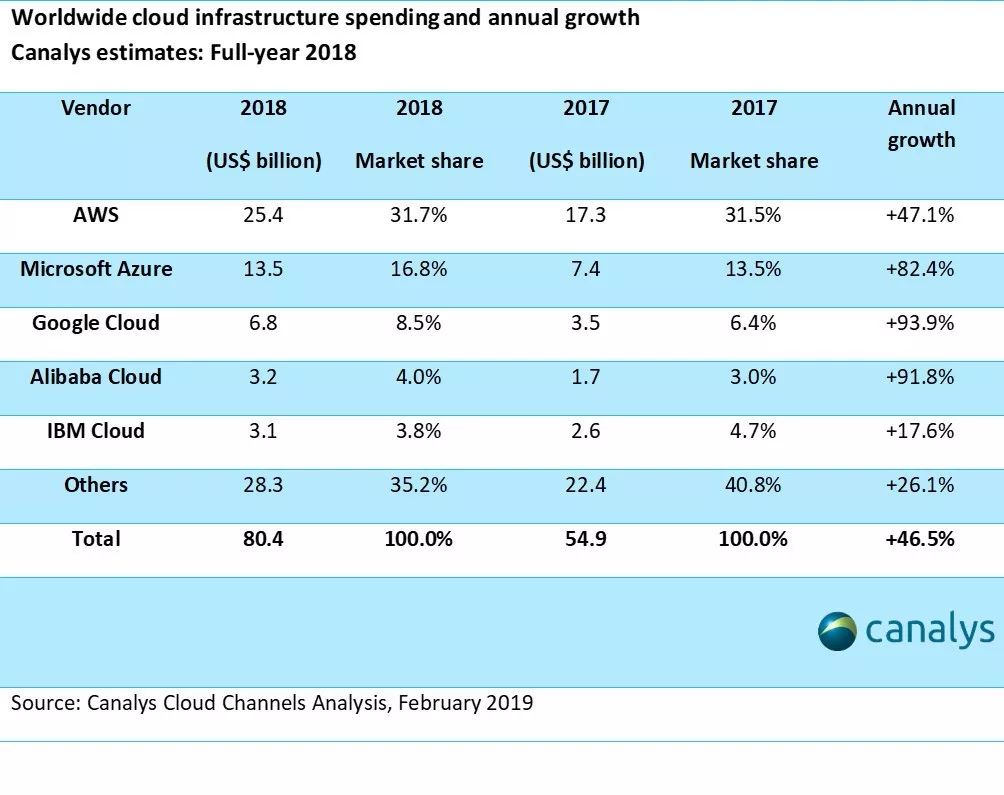

较早以前,调研机构Canalys对于2018年全球云计算市场进行数据披露,列出了全球份额前十的云计算服务提供商,分别是AWS、微软Azure、谷歌云、阿里云、IBM云、Salesforce、Oracle、NTT通信、腾讯云和OVH。

国外,亚马逊最早投资创立云计算服务AWS ,是全球市场占有率最高的大佬;国内,阿里巴巴最早研究云计算,吸引了众多企业加入到云计算潮流之中。基于此产生的事实是,头部企业收割了大部分的市场份额。

因此对于行业发展趋势,根据头部企业的盈收情况进行了解不失为一种方法。

01

阿里云

阿里巴巴的财报数据,包含了核心电商、云计算、数字媒体和娱乐、创新项目和其他。此处,主要了解云计算业务在阿里体系中的发展变化。

自2009年成立阿里云计算以来,经过多次的技术攻关之后,阿里云成为阿里巴巴商业操作系统的重要组成部分,负责承担起数字时代赋能客户、赋能生态伙伴的重任。

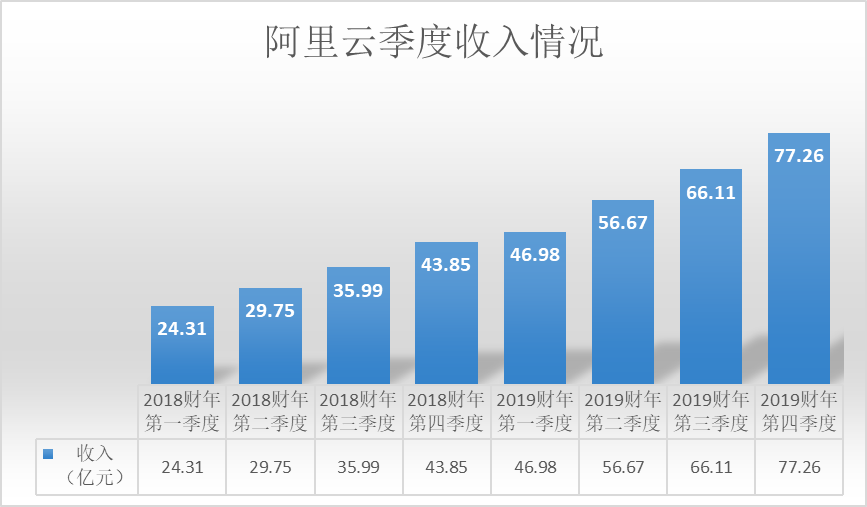

下面是根据各个季度业绩整理出的阿里云收入增长情况。可以得知,2018自然年(从2018第四季度至2019财年第三季度),阿里云营收突破200亿人民币,去年同期这一数字为111.7亿元。而2019财年,阿里巴巴营收3768.44亿元,净利润934.07亿元,阿里云贡献营收247.02亿元,业务占比6.55%。

分析来看,付费客户数量的增加,高附加值产品和服务比重的增加,每位客户平均支出的增加,促成了阿里云业务收入的步步增长。阿里巴巴在财报中也进一步表示,将继续投资,通过开发增值产品和功能进一步扩大云计算业务的市场份额。

02

腾讯云

2018年是腾讯成立20周年。10月,腾讯宣布20年来的第三次整体战略升级,新成立「云与智慧产业事业群」,以此延续消费互联网的优势,把握产业互联网的机遇。

腾讯的财报数据,包含了增值服务收入、金融科技及企业服务、网络广告业务。在2019年第一季度财报数据中,腾讯开始单独披露「金融科技及企业服务」这一项,并表示在本季该部分产生218亿元的收入。而这项的内容,就主要由商业支付、其他金融科技服务(例如小额贷款)及云业务贡献组成。

更早以前,腾讯披露2018自然年腾讯云收入增长超过100%至91亿元,2018年第四季度付费用户同比增长达一倍。对比腾讯2018财年总营收 3126.94 亿元,净利润799.84 亿元可以得知,腾讯云在公司业务贡献的占比目前仅有3%。可以期待,在腾讯内部大力的培养之下,基于稳定持续的技术与资金投入,腾讯云将展现比较明显的增长潜能。

03

金山云

金山软件的财报数据,包含了网络游戏、云服务、办公软件及服务以及其他。

2018年,金山软件全年收益为59.06亿元,云服务收益22.17亿元,占比38%。并且基于视频云领域客户需求的快速增长,金山云服务收益较上年增长66%。不过,基于数据中心成本增加及对基础设施的持续投入,2018年金山云亏损8.47亿元,依然处于发展的早期阶段。

再看2019年金山软件第一季度财报,在网络游戏市场遇冷之时,云服务依旧表现强劲,贡献了8.4亿元的季度收益,占总额的49%,较上季度增长16%。这主要是因为云服务使用量的增长、客户平均支出的增长。

04

AWS

亚马逊的利润来源,主要由北美营业收入、海外营业收入、云计算服务AWS、以广告为主的其他业务组成。

在2018年报中,亚马逊全年总营收2323.87亿美元,净利润100.73亿美元。其中,AWS总营收256.5亿美元,占比11%,净利润72.96亿美元,约占公司总利润的72.4%。

再看亚马逊2019年第一季度财报,公司总营收597亿美元,AWS营收77亿美元。在总营业收入中占比13%的AWS业务,贡献了22.2亿美元的营业利润,约占公司总利润的50.2%。

毫无疑问,AWS已然成为了亚马逊最重要的利润支柱之一。这与规模化效应逐渐显现、利润率逐步提升有关。

05

UCloud

在互联网公司的包围之下,UCloud作为另一股独立的力量实现了崛起。UCloud强调只做云平台,业务内容主要由公有云、私有云及混合云组成;强调不和用户竞争;强调盈利将是云业务的必然结果。

在今年4月发布的招股书中,UCloud首次披露了公司业绩。从2016年到2018年,该公司的营收分别为5.16亿元、8.4亿元和11.87亿元,归属于母公司所有者的净利润分别为-1.97亿元、7683.46万元和8032.33万元。

同时,UCloud公有云各产品毛利率也被公开。可以看出,计算、数据库、数据分析都拥有比较高的毛利率,公有云整体也体现出41.85%的毛利率。其中原因,UCloud联合创始人兼COO华琨近日在活动中表示,盈利体现了公有云的边际效应。随着规模越来越大,达到一定体量之后,利润开始会上升。

06

微软Azure

微软Azure在全球云计算市场中以16.8%的份额位居第二,但目前,其云计算业务与Offce365企业级服务、Linkedin企业级服务等被合并计入到智能云服务业务中,并未单独列出。

2018财年,微软营收达1104亿美元,净利润166亿美元,财年收入首次迈过千亿美元大关。微软CEO萨提亚·纳德拉也借此表示:“我们在智能云和智能边缘领域中进行的早期投资正在取得成功,将继续利用差异化创新来扩大增长。”

因此,尽管Azure的具体营收数据未被公开,但其助力微软全面拥抱云,推动业务快速增长的效果已经十分明显。

07

百度云

百度的财报数据,包含了在线营销服务、其他。2018财年,百度总营收为1023亿元,净利润276亿元,但其中来自云的贡献并不多。

2018年第四季度,百度智能云首次公布数据,宣布单季营收突破10亿。并且在12月18日公开宣布将智能云事业部升级为智能云事业群组,充分利用百度在人工智能、大数据及云计算方面的技术优势,聚焦关键赛道,为百度打造新的增长引擎。

08

华为云

华为的财报数据,包含了运营商业务、企业业务、消费者业务、其他。2018财年,华为总营收7212亿元人民币,净利润593亿元,其中并没有单独披露华为云的营收情况。

但在2019年第一季度财报中,华为首次披露云业务进展:截止一季度,超过100万企业用户和开发者选择华为云。对华为云来说,这是里程碑式的一次成果展示。

02围绕市场规模的竞争

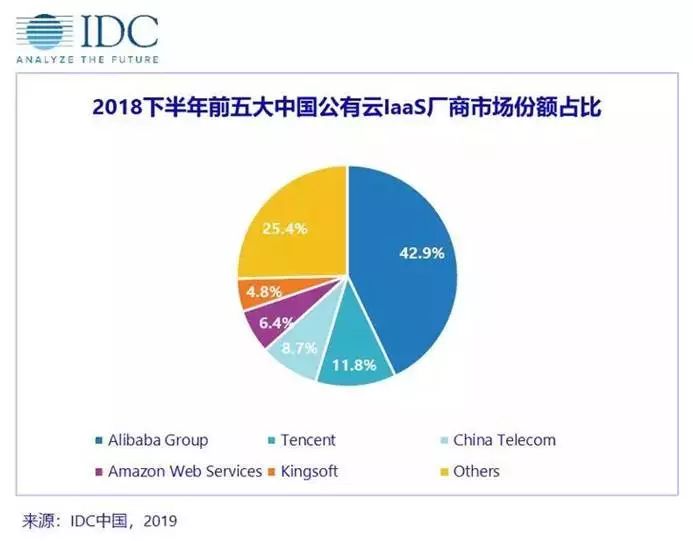

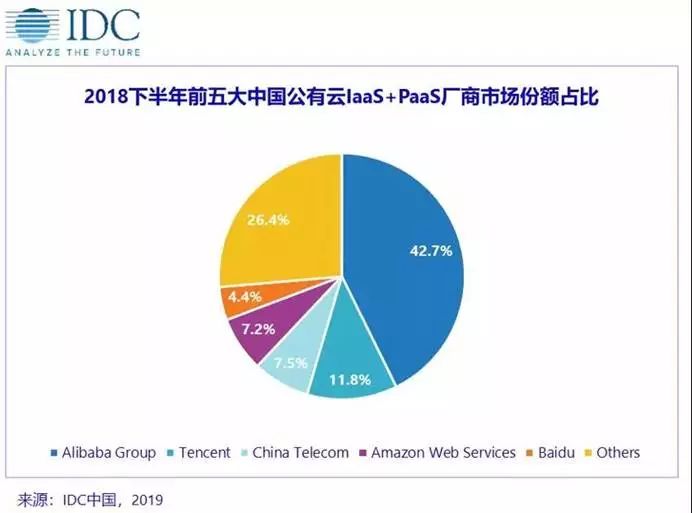

5月6日,国际数据公司 IDC发布《中国公有云服务市场(2018下半年)跟踪》报告,指出 2018下半年中国公有云服务整体市场规模(IaaS/PaaS/SaaS)超40亿美元,其中IaaS市场增速再创新高,同比增长88.4%,PaaS市场增速更是高达124.3%。

从IaaS市场来看,阿里云、腾讯云、中国电信、AWS、金山云分别以42.9%、11.8%、8.7%、6.4%、4.8%占据前五名。

从IaaS和PaaS整体市场份额来看,阿里、腾讯、中国电信、AWS分别以42.7%、11.8%、7.5%、7.2%占据前四,百度云首次跻身前五,占比4.4%。

通过如此高的关注度可以推断,IaaS和PaaS是云服务架构中最基础的部分。

阿里云因为先发优势,在市场份额方面占据绝对领导地位;腾讯云背靠自身强大的技术、资金、生态能力,占比迅速增长;中国电信与互联网公司不同,胜在熟悉传统政企市场;AWS作为行业真正开拓者,较早布局国内业务,但确实因为外资身份发展受到限制;金山云属于雷军系,在资金、生态方面获得较多支持,且早期率先布局游戏和视频两大场景,奠定了经验基础。

IDC还指出,2018年,公有云市场后发厂商频频发力。百度、华为、浪潮、京东等均得力于其强大的研发和生态实力,实现了高达市场平均水平2-8倍的迅猛增长。此条件下,百度智能云就在IaaS和PaaS整体市场份额排名中首次跻身前五,营收同比增速超过3倍。

但是,目前云计算在企业服务市场的渗透率仍然不足10%。所以我们看到云厂商们积极在全球建设数据中心、运营可用区,也是为了更大的规模、更好的运维、以及为企业出海做准备。

03围绕云服务模式的竞争

在Paas基础上实现垂直创新化的Saas服务,这将是日后竞争的关键落脚点。

相比于提供存储、计算等基础能力的服务模式,数据+算力+算法将是让云计算更加智能,帮助传统企业走向智能化的核心手段。

开发增值产品和功能,建设行业标杆客户,将是很多云服务厂商未来的主要战略方向。

04总 结

回到文章开头的问题——面对“云”这项烧钱的生意,有哪些企业真正实现了盈利?

笔者认为,对于绝大多数中国云服务提供商来说,云业务增速明显,但现在仍然很少有达到盈利的水平。这是一项重资产、重投入的事业,还处于早期阶段,企业都在保持相当规模的投入参与竞争。不过在不远的未来,这将是个引领企业在数字经济时代保持规模增长的关键引擎。

因此,我们还可以谈谈云计算未来的发展特点:

1.云计算将慢慢走向规模化,企业用户向云端迁移的趋势将继续,并继续延伸至传统企业。

2.云计算的竞争还要延续很长时间,需要继续保持足够的市场投入及业务积累。

3.可以关注云与大数据、人工智能的融合。

4.国内市场将表现混合云的趋势,后发厂商仍然有机会弯道超车。

5.下沉行业场景很有必要。这已经不属于纯粹的技术、资本的问题,而需要考验云厂商渠道、生态合作的能力。借此机会,中小玩家也可以转入细分领域,利用自身对行业的理解,保障核心竞争力,获得盈利。

2018-2019云厂商业务进度大事举例

2018年10月,腾讯新成立云与智慧产业事业群;

2018年11月,阿里云事业群升级为阿里云智能事业群;

2018年12月,百度智能云事业部升级为百度智能云事业群组;

2018年12月,百度智能云首次公开数据,宣布单季营收破10亿元;

2019年1月,阿里财报披露2018自然年阿里云营收破200亿元;

2019年3月,腾讯年报披露2018年腾讯云收入为91亿元;

2019年3月,华为一季度财报披露华为云企业用户和开发者数量超过100万;

2019年4月,UCloud发布招股说明书,冲刺科创板。