随着AI产业的发展,AI从最初的“空想”到泡沫,再到落地,在这一过程中,部分不具备实力及能力的企业纷纷退出这一市场,而部分企业则依靠融资,成为最终的生存者。

但对于投资者而言,企业上市,才是最后的归属——正如同《平凡的荣耀》里投资者所表示的:投资者最希望看到的就是被投资企业成功上市,然后投资者可以选择套现离开;或继续持有股份,享受企业分红。

但对于大部分投资者来说,套现离开,是最常见的选择——企业上市后,往往会在短时间内形成高价格,然后再慢慢回落。投资者此时离开,其回报率基本达到最高点。

而对于企业来说,其还必须继续在股市中挣扎,并继续为发展创造盈利。

AI四小龙依图,准备上市!

然而对于AI企业来说,上市似乎成为今年最热门的“词汇”——自从旷视在2019年选择在香港上市后,上市已经成为当前AI企业的目标。

但不可避免的是,在今年2月底,旷视科技的IPO申请已经处于失效状态。但随后又澄清说“IPO仍正常推进,只是需补充材料”。

但值得注意的是,目前在港交所官网尚未查询到任何有关旷视科技的招股申请。

而据旷视科技所提交的材料显示,在过去的三个财政年度2016年、2017年、2018年和2019年上半年,旷视科技的净亏损分别为人民币3.43亿、7.58亿、33.55亿和52.5亿元。而其在这一期间,营业收入分别为人民币0.68亿、3.13亿、14.27亿和 9.49亿元。

在7月29日,旷视科技联合创始人兼CEO印奇在媒体交流会上回应了旷视科技IPO进展。他表示,从去年到今年,国际环境变化很大,现在公司现金流很充裕,上市已经不是旷视科技特别急需的事情。但印奇表示,香港上市需要一个合适的时间点,IPO之后,旷视科技希望股价能够稳定,而不是有很大的波动。

而在11月4日,上交所公布信息称,目前正式受理依图科技有限公司(简称“依图科技”)的科创板IPO申请。

(图片来源于上交所)

对于依图上市,早在2018年就有相关计划——在2018年的活动中,依图科技副总经理叶晗接受采访时曾表示,预计两年左右实现上市。朱珑也曾表态,“条件合适将考虑在国内上市”。

由此可见,上市对于依图而言,只是一个正常推进的项目而已。

但在媒体的报道中不难发现,依图曾表示不会着急上市,而是选择在商汤或旷视之后。但就目前而言,进度最快的则是依图。

而依图选择科创板的原因很简单:一方面由于依图ToG的业务如安防、医疗占了较大比重,另一方面由于上海市政府对依图大力扶持,科创板成为最佳的选择。

为了推动本次上市,依图今年进行了两次融资:在 2020 年 3 月,依图融资完成3000万美金融资,但融资额仅为上一轮1/6;2020年6月,依图科技完成战略投资融资,融资额并未透漏。

三年半亏损72.8亿元!

对于“亏损”这一问题,似乎是每一个AI企业都会遇到的问题——寒武纪的招股书中也明确表示,从2017年到2019年期间,寒武纪分别实现营业收入784.33万元、1.17亿元、4.44亿元。而在这一数字背后,其盈利分别为-3.81亿元、-4104.65万元、-11.79亿元,可以说在三年期间,寒武纪亏损超过16亿元。

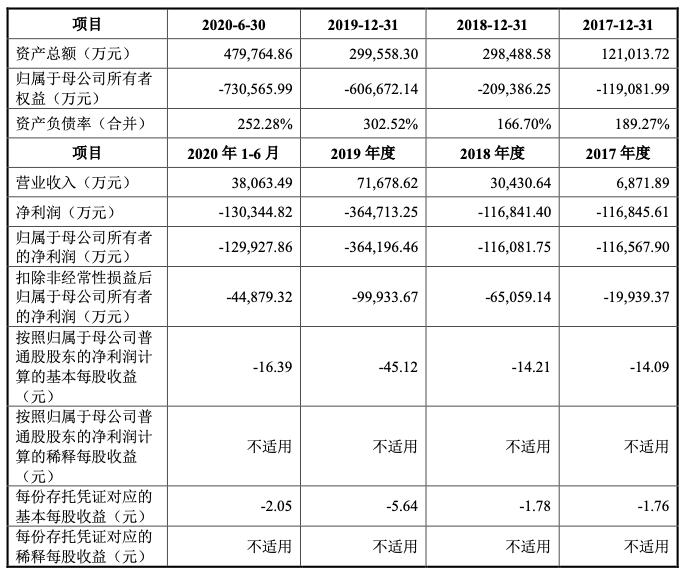

但依图的亏损更多——2017年净利润为-116,845.61万元,2018年为-116,841.40万元,2019年为-364,713.25万元,2020年上半年(截止到6月30日)的净利润则是-130,344.82万元。

从2017年到2020年6月30日,依图亏损72.8亿元。

而在营收方面,依图2017年是6,871.89万元,2018年是30,430.64万元,2019年是71,678.62,2020年上半年(截止到6月30日)为38,063.49万元,共计14.7亿元。

(图片来源于上交所依图招股书说明书)

(图片来源于OFweek维科网)

值得注意的是,虽然接连亏损,但依图的营业额也有一定幅度提升,虽然相对较低,而在2020年下半年,通常会有一定幅度的提升。预计依图在2020年的销售额会超过2019年。

而在重要项目中也不难发现,依图正在履行的3,000万以上的重大销售合同:

(图片来源于上交所依图招股书说明书)

1,500 万以上的重大采购合同:

(图片来源于上交所依图招股书说明书)

(图片来源于上交所依图招股书说明书)

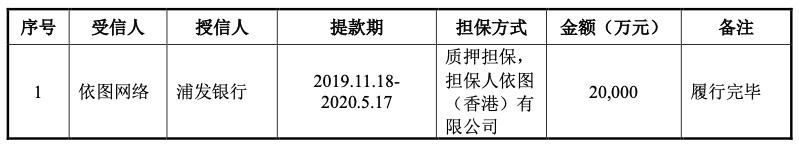

1,000 万以上的授信合同:

(图片来源于上交所依图招股书说明书)

如果以上合同履行顺利,那么对于依图而言,将可以提升其利润——虽然有点杯水车薪的感觉。

而需要注意的是,在实际工程中,执行时间长达数年也极为正常——据OFweek维科网了解,在智慧城市项目中,建设时间通常长达数年,在此阶段,甲方会根据项目进度进行支付款项。

此外也有部分会较为特殊,例如交通领域,甲方会给予乙方数年的运营权,从而用于支付工程款。

亏损之下,依图为何还能准备上市?

对于以往的上市企业来说,上市的硬性条件之一就是必须处于盈利状态,但为了推动科技发展,科创板成立。

在科创板的要求中,并未强制要求上市企业必须盈利——即亏损状态下,依然可以登陆科创板。据了解,科创板对企业规模要求需满足以下条件之一,即可登陆科创板:

(一)连续两年盈利,净利润累计不少于400万元;

(二)最近一年盈利,营业收入不少于2000万元;

(三)市值不少于2亿元,最近一年营业收入不少于2000万元,最近两年经营性活动产生的现金流净额累计不少于200万元;

(四)市值不少于3亿元,最近一年营业收入不少于2000万元;(五)市值不少于6亿元,总资产不少于6000万元,净资产不少于4000万元。

对比现今主板和创业板的上市要求,主要体现在弱化了对企业盈利的要求,强化了企业在科技和成长增速方面的要求。

而依图已经满足登陆科创板的要求。

此外,正如媒体的判断所言:依图作为上海AI产业的代表,其在科创板上市将占尽天时地利人和。

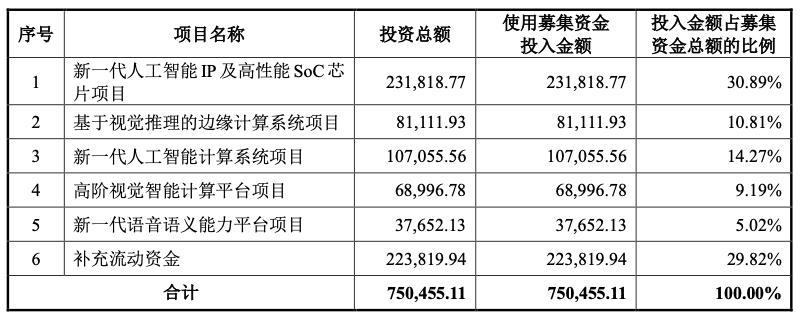

对于本次IPO,依图的目标也非常明确:

(图片来源于上交所依图招股书说明书)

依图在招股书中说明:本次募集资金投资项目围绕公司人工智能技术的研发展开,重点投入在人工智能芯片和算法领域,主要目的为持续提升公司人工智能技术的领先性和产品化能力,从而推出更高效能的人工智能算力产品和更具竞争力的解决方案,驱动公司的业务拓展。

后记:依图能否成为第一?

对于依图的上市,AI企业基本持观望态度——对于他们而言,谁第一个上市并不重要,重要的是是否能正常上市,并在上市后获得成功。

一旦依图上市成功,并完成自己的融资目标,对于其他AI企业来说,不亚于打了一剂“兴奋剂”——让资本再次关注AI市场,并推动AI企业走向上市的道路。

AI泡沫,或许会在依图上市之后,再一次出现。