文 / A股频道

出品 / 节点财经

2003年前后,国内第三方支付市场进入蓄势待发的阶段,支付宝、易宝支付、网银在线、快钱支付、拉卡拉等第三方支付平台相继涌现,并以较低的成本和服务便捷性被亿万用户使用。

这其中,拉卡拉作为线下便民金融服务提供商的代表在这波潮流中脱颖而出。经过十多年的发展,公司从最初的投放便民支付终端逐步向收单业务扩展,如今已经成长为覆盖中小微企业电商服务、全金融科技服务品类的综合普惠金融提供商。

2019年4月25日,拉卡拉(300773)在深交所敲钟,成为中国第一家登陆A股的第三方支付公司,在资本市场引起轰动。在此之后,蚂蚁金服、京东数科等也相继公开招股书,市场的争夺更加白热化。

近期,拉卡拉宣布与央行数字货币研究所签署战略合作协议,双方将发挥各自优势,共同促进数字人民币在零售支付领域的功能应用创新,推动数字人民币试点测试中的生态体系建设。据公开信息, 截至目前,第三方支付机构中仅有拉卡拉和银联商务两家公司与央行数字货币研究所达成战略合作。

这意味着,第三方支付机构的想象空间有望进一步扩大,而拥有先发优势的拉卡拉将站上新的发展“风口”。从资本市场的表现来看,拉卡拉股价触底反弹迹象明显,已连续4日拉升。

图源:东方财富

透过发展历程和财务数据,我们来看看拉卡拉未来有哪些看点。

/ 01 /

从战略1.0到战略4.0

在拉卡拉成立之前,其创始人孙陶然已经创办及联合创办了恒基伟业、蓝色光标等多家知名公司。2004年,孙陶然有意再度出山,中国第三方支付市场版图也就此被改写。

彼时,中国已加入世贸组织两年有余,经济社会活力被激发,各行各业一派生机勃勃。但在金融服务上还很落后,针对个人的金融服务手段少之又少。老百姓缴纳水电煤气等各种杂费,或者办理银行卡,都需要去银行。最常见的场景就是,银行永远是从早到晚排长队,永远都是人头攒动。

在一次与联想投资董事总经理朱立南(时任)、小米创始人雷军的闲聊中,孙陶然确定,因为入世时的承诺,从2006年开始,金融业的限制要逐步放宽。这将为未来依托银行向个人提供金融服务的业务腾出一个巨大的市场,也为各种新兴支付工具的出现创造机会。

于是乎,孙陶然有了创立一家金融科技公司的想法。2005年,拉卡拉正式成立,聚焦于便民支付领域。天使轮由联想投资100万美元、雷军50万美元、孙陶然50万美元组成,孙陶然自任董事长兼总裁。

2005年至2011年是拉卡拉的1.0时代。期间,拉卡拉与中国银联合作,推出电子账单支付服务,广泛开展信用卡还款业务,并率先在北京、上海地区展开拉卡拉便民支付点建设,构建了覆盖全国的便民支付网络,帮全国超过10万家便利店引流,增加其用户粘性。

2011年,随着拉卡拉首获央行颁发的第三方支付牌照,2.0时代开启,公司全面进入收单市场。推出了针对大、中、小商户的多种POS产品和服务,解决实体经营中中小微企业不能使用银行卡的问题,以及集“支付、生活、网购、金融”为一体的社区金融及电子商务平台——开店宝,通过线下与线上的无缝融合,促进社区便民电子商务的发展。

2015年,拉卡拉踏入3.0时代,其特征是全面布局智能支付终端,拥抱移动互联网,通过对扫码、刷卡、NFC等支付方式的全支持,以及各行业应用场景的全覆盖,为商户提供会员营销、增值金融服务等,成为在收单侧领先的第三方支付公司;同时,公司在2018年取得VISA正式会员资质,成为VISA全球战略合作伙伴,为国际化奠定基础。此时,拉卡拉的业务已经在国内做到数一数二的地位。

2019年下半年,拉卡拉发布了4.0战略,开始由超越支付向综合性企业服务公司升级。具体为,公司将通过支付科技服务(贷、理财和保险)、电商科技服务(积分购、分销云)、信息科技服务(数字管理、进销存管理)等发力产业互联网,全维度为中小微企业的经营赋能。

从1.0时代帮助国内超10万家便利店引流;到2.0时代让街边店也能受理银行卡支付;到3.0时代全面布局智能支付终端;再到如今4.0时代全面拥抱产业互联网,拉卡拉可以说已经逐步超越了支付工具的业务范畴,全维度为中小微商户经营赋能。

为了实现4.0战略计划,拉卡拉干了两件大事。

先是在2019年8月投资千米公司,与千米组建面向线下门店的云服务产品,提升公司为现有中小微商户提供门店新零售云服务的能力。后又在2019年10月,发布了“云小店、收款码、汇管店、云收单”四款云战略产品,整合自身客户资源,借助平台力量为不同行业客户提供集成式、差异化的经营解决方案。

图源:西南证券研究报告

/ 02 /

B端第三方支付龙头

迎来业绩向上拐点

孙陶然曾说,好的战略就像流水。所谓“兵无常势,水无常形”,纵看拉卡拉的战略演进,拉卡拉这支“流向大海的水”也不是一条直线。

战略2.0时代起,得益于较为完备的牌照优势,以及陆续获得全国性银行卡收单、网络支付、电视支付、预付费卡受理等业务许可,拉卡拉收单业务迅速扩张。

但是是自2017年以来,受微信、支付宝等移动支付的冲击,拉卡拉个人支付业务交易规模和市占率出现一定程度下滑,对此公司进行战略转型,聚焦B端收单服务(银行卡与扫码),商户规模及交易金额逐年大幅攀升。

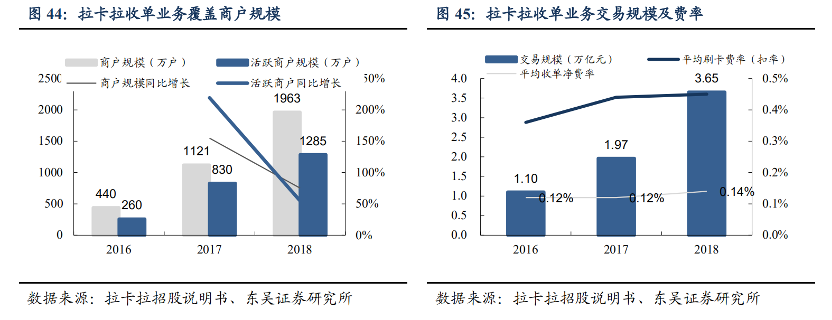

覆盖商户数从2016年的404万增长至2018年的1963万, 交易流水分别为1.1万亿元、1.97万亿元和3.65万亿元。

图源:东吴证券研究报告

从业务占比看,商户收单业务一直是公司的主要收入来源。

2016-2018年,拉卡拉商户收单业务营收分别为12.7亿元、23.7亿元和50.7亿元,占比49.6%、85.2%、89.3%;同期,公司于全国371个城市布局了便民支付机具,在个人支付领域(信用卡还款、便民服务)取得营收为1.32亿元、0.95亿元和1.08亿元,占比5.2%、3.4%、1.9%。

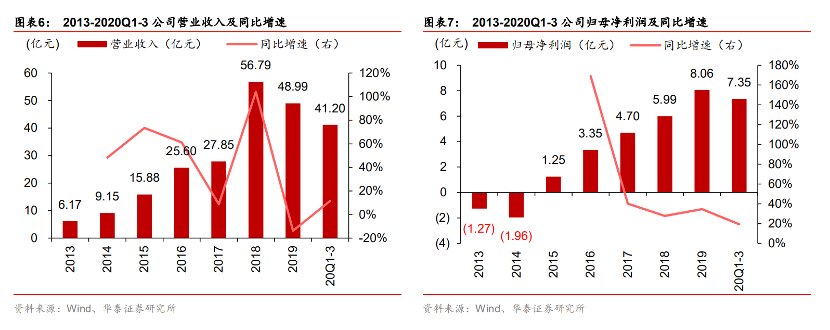

二者合计构成公司支付业务板块,2018年以91.2%的占比成为当仁不让的老大。而收单业务的不断壮大又拉动拉卡拉收入和利润持续增长,最终使公司在2015年扭亏为盈,之后每年归母净利润增速均保持15%以上增长。

自2019年起,由于公司调整经营策略,发力创新增值业务,即使商户收单业务拓展放缓。2019年,拉卡拉全年收单交易金额也超过了3.25万亿元。

同时,营销费用的大幅降低,以及高毛利率的商户经营收入快速增长,使净利润保持较高增速,其归属于上市公司股东的净利润8.06亿元,同比增长34.5%。

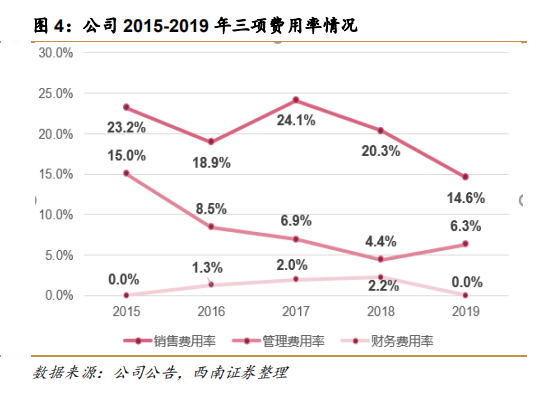

图源:西南证券研究报告

拉长时间轴,拉卡拉的销售费用率在2017年达到24.1%的顶点后,之后两年均呈向下走势。

2019年,因公司从市场的快速扩张转变为商户的深层次经营,销售费用同比减少38.2%至71亿元,占营业收入比重减少5.7%至14.6%;因银联推动降费让利,加大金融对实体经济的支持力度,自2019年4月大规模免除了结算手续费,公司2019年财务费用同比减少105.8%至-0.6亿元,占营业收入比重减少2.2%;管理费用率整体从2016年的8.5%降至2019年的6.3%。

在一众收单侧第三方支付机构中,公司与银联商务、通联支付共同组成第一梯队,2019年银联商务流水约5万亿,位列市场第一,拉卡拉以3.25万亿流水把持第二大份额,约占8%,汇付天下、嘉联支付、联动优势为第二梯队。

2020年上半年,随着疫情逐渐消散,经济复苏步伐加快,拉卡拉的营业收入较上年同期增长0.38%,达到25.06亿元。

图源:华泰证券研究报告

其中,支付业务实现收入20.46亿元,同比下降10.79%;金融科技业务实现收入1.99亿元,同比增长474%;电商科技业务交易金额18.71亿,同比增长16.86%;信息科技业务继续保持增长,实现收入8957.94万元,同比增长25%。从增速数据来看,新战略的“化学作用”正在奏效。

同时,控费降本继续显成效,销售费用同比下降20.78%,财务费用同比下降261.16%,带动归母净利润增加18.99%。

截至2020年三季度,拉卡拉实现营业收入41.68亿元,同比涨幅扩大至12.94%(调整后),实现归属上市公司股东的净利润为7.35亿元,同比涨幅19.35%,显现公司已走出转型阵痛期,迎来业绩向上拐点。

暂无评论