本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

“女版巴菲特”凯瑟琳·伍兹(Cathrine Wood)执掌的ARK基金,于本月(2020年12月)上旬连续加仓百度(NASDAQ:BIDU),截至12月21日持有102.2万股百度股票。在“吹哨子股东”引领下,百度月内涨幅达到37.61%(截至12月23日收盘)。

此种景象燃起了我们对百度的兴趣。诚然,更深层次的一重背景还在于:当时当下全球科技巨头生存状态深度割裂背景下,资本市场逐渐站队“硬核创新”的底层逻辑更加值得深究。

我们先从一重正在投资者群体内引发广泛讨论的现象引入本文主旨:

中国卖菜科技巨头VS美国“星际争霸”科技巨头——前者以美团、滴滴和京东等为代表,后者以特斯拉和亚马逊为代表,它们的活力与差距总让人有种窒息的感觉,区别在哪?

是能力吗?不。

思考了很久后,我们认为首要区别在于创始人的选择。

阶段性对比看,当前商业模式创新者正纷纷因“大数据杀熟”嫌疑而被议论;而硬核技术创新者则在持续冲击全球市值最大上市公司。

如是伤害性对比下,促动我们越加认知:不管是基于公司业绩和价值提升现实考虑,还是着眼于提升社会运转效率,对科技公司来说——比收割重要1000倍的,是你的“硬核系统”。

所谓“硬核系统”至少包含:

◆远期伟大目标的牵引。

◆交易平台向混合平台升级。

◆流量信仰变轨为技术信仰。

如果以“硬核系统”为视角检视中国互联网科技产业,百度近期的上涨、ARK基金持续建仓就说得通了:尽管过去20年间一路争议,好在它从未失去对“硬核系统”的诉求,以至于在魔幻的2020年代,它所存在的预期差,大抵是如今中国互联网科技业界中少见的。

图1:百度日K图,来源:wind金融终端

01

最熟悉的陌生人

最熟悉的陌生人,也许是对当前百度的最恰当注解。过去10多年,以搜索为核心的现金流业务阳光普照,鲜为人讨论的是,阳光之下硬体技术创新如今已经根深叶茂。

此处,先从业务形态来剖析“印象中的百度VS真实的百度”。

1)移动端“传火”

市场参与者对百度的印象,大多停留在PC时代的搜索引擎,认为百度是“没有安卓(Android)的谷歌”——即,失位移动互联网时代。所以即使百度2020E的净利润是210亿元,是2011年68亿元的3倍多,公司市值仍始终停滞。

百度确实没做到在移动互联网时代呼风唤雨,但如果公允的看,可能情况并没有想象中那么糟:

尽管类似外卖这样的业务,依托百度流量入口的优势(2020年9月百度MAU达到5.44亿),虽然没有能顶起百度的半壁江山,但后期也通过出售的方式实现了有序退出,不使投入完全变成沉没成本而伤及根本。

更重要的是,随着移动端的持续迭代,百度APP的广告收入年增长率达到两位数。百度已从PC搜索引擎,补足此前信息流的短板,实现核心业务穿越技术周期——从财务数据能看到,百度APP在搜索和feed收入组合中的份额已超过50%。

2)多元货币化

核心搜索业务完成PC端向移动端传火,是百度作为最熟悉的陌生人的第一层。

第二层是多元的货币化变现方式,除了核心搜索和feed广告以外,其业务组合还包括——直播、短视频、长视频、云计算及其它AI创新业务。

尤其是AI创新业务快速放量,据中信证券研报:2018Q1至2020Q2,创新收入从10亿增长到25亿元,占百度核心业务的比重从6%提升到13%。单个季度25亿元,全年就是100亿元,从趋势来看未来放量也许会更快。

3)现金流哺育研发

说百度是最熟悉的陌生人,第三点在于市场长期看空其穿越周期的能力。在一些投资者视角下,“移动互联网都不行,你百度要聊AI,我就该困了”是他们的长期话术。但观察百度的现金流和研发,或许会得到不一样的答案。

PC端的核心火种已经传给了移动端+多元化的货币化,其意义在于百度的现金流:1、持续性不成问题;2、广告主投放的ROI会更高能逐渐减轻宏观形势波动的影响(比如2019年波动的厉害),使现金流稳定并持续向好;3、移动APP成为主导后百度的现金流不会像早前市场认为那样因字节跳动崛起而恶化。

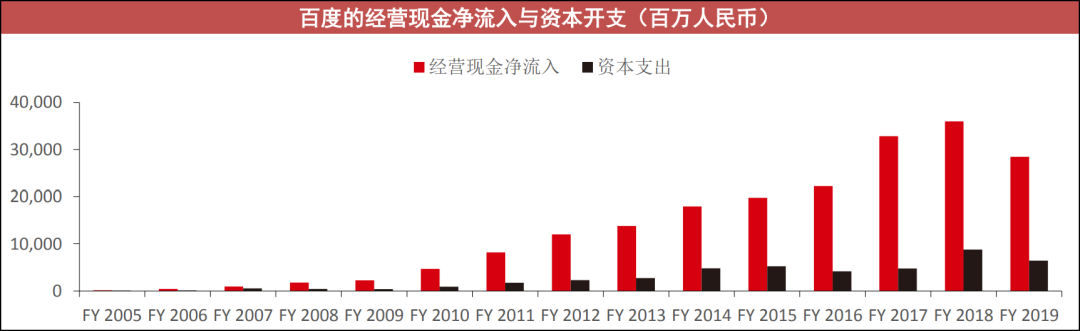

图2:百度现金流,来源:中信证券

现金流是百度持续前进的最大基石,没钱怎么持续投入研发,怎么抢占硬体科技创新的高地?

以下列举一些市值超越百度公司,对比2019年营收/研发投入:

图3:科技公司研发投入及强度对比,来源:锦缎研究院

像百度这个量级(接近200亿元)和强度(研发费用率高达17%)的研发投入,真的需要对技术的信仰,这是我们此前所说的“硬核系统”必备条件之一。

在全球科技反垄断背景下,作为投资者,你是选择继续卧倒于那些凭借商业模式建立马太效应却市值高企的船,还是打算登上研发投入打满在自动驾驶等赛道上与时代共振市值却不高的船?

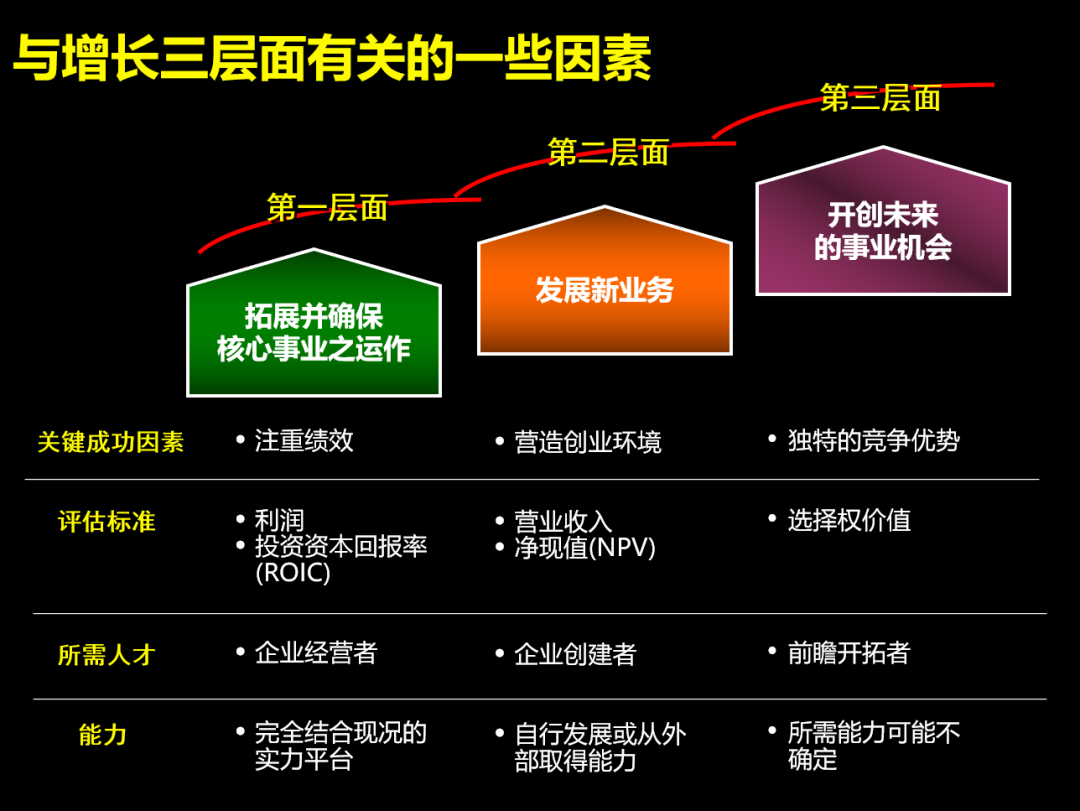

再说的具体一点,以麦肯锡(McKinsey&Company)的三层面研究方法来看:

很多公司仅有核心业务,没有想着开创未来。而百度研发投入很高,已部分转化为商业成果,但因为未来的事业处于变现的早期(虽然按年算创新收入已经是100亿量级的了),也因为移动互联网时代表现的一般,被市场直接忽视。

图4:增长三层面,来源:McKinsey&Company

02

最具韧性的生命周期

现金流业务持续哺育技术创新,使百度“软硬一体”的商业模式在中国互联网产业界较为难得,并得以生长出自动驾驶这新一重成长曲线。种瓜得瓜种豆得豆,相较而言,百度创立20年后依旧拥有顽强生命周期,其韧性原力正得益于此。

1)宏观视角

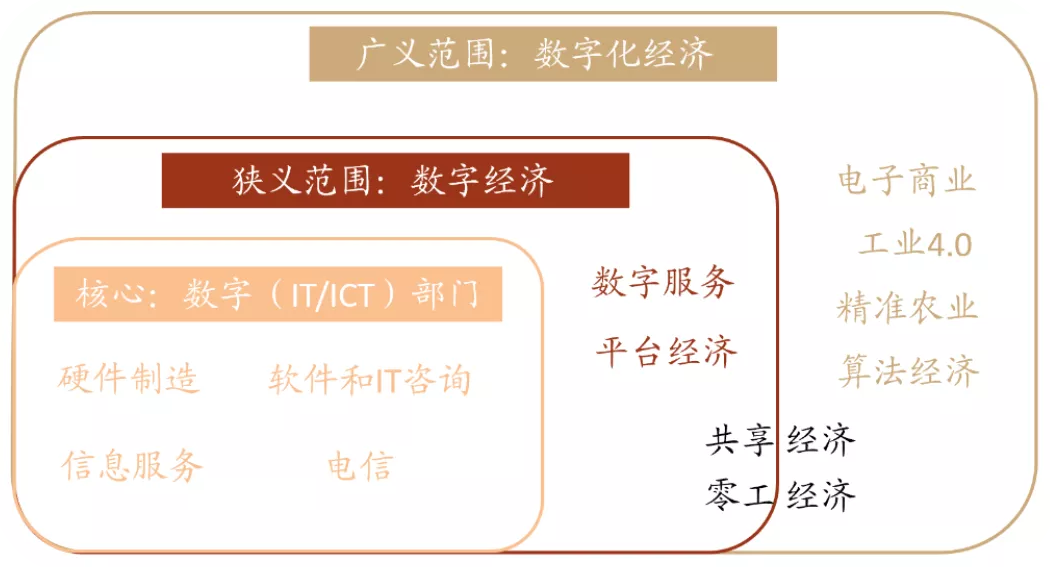

2017年,英国学者朗玛娜·伯克特和理查德·希克斯,在英国经济和社会研究理事会编辑的《发展信息学工作论文系列》中发表了《定义、概念化和测算数字经济》,总结了学术界对数字经济的定义:

核心层。包括硬件、软件以及信息和通讯技术(ICT)等。

狭义的数字经济。包括基于数据、信息网络和数字技术应用的新商业模式,例如数字服务、平台经济,以及共享经济、零工经济等介于平台经济和传统经济之间的模式。

广义的数字化经济。覆盖的范围涉及了与传统的制造业、服务业的数字化相关的电子商业,还包含了新出现的万物互联(IoT)、工业 4.0、精准农业等。

图5:数字经济划分,来源:中金点睛

从国际发展的视角看,美国在核心层和广义层占据优势,比如核心层的芯片说卡脖子就卡脖子。相对来说,中国是“中间强,两头弱”,比如所谓“新四大发明”——高铁、扫码支付、共享单车和网购——后三个都是狭义范围的数字经济。

核心层需要关键技术和商业化共振来逐步追赶,非一朝一夕之功;而广义范畴数字化经济——以人工智能为核心驱动力的智能经济,则是有迎头赶上的可能性,包括万物互联、工业4.0、无人驾驶这些未来都是带动中国经济高质量发展的重大机会,也将是拉动全球经济重新向上的新引擎。

百度全面覆盖了上述数字经济的三个层面:

核心层:自研语音芯片“鸿鹄”(Q2全球智能音响出货量排第3不是没有原因的),自研用于自动驾驶的AI芯片“昆仑”。

狭义的数字经济:PC端到移动端的搜索业务,有直播、短视频、长视频等一系列数字经济平台。

智能经济:Apollo有为新能源汽车企业插上“天使之翼”的潜能。

技术使百度穿越PC到移动互联网的周期,广告业务得以进化;技术也使其从狭义数字经济上升到广义的数字经济,打开未来的想象空间,这是其生命周期所具坚韧性的本质。

2)微观视角

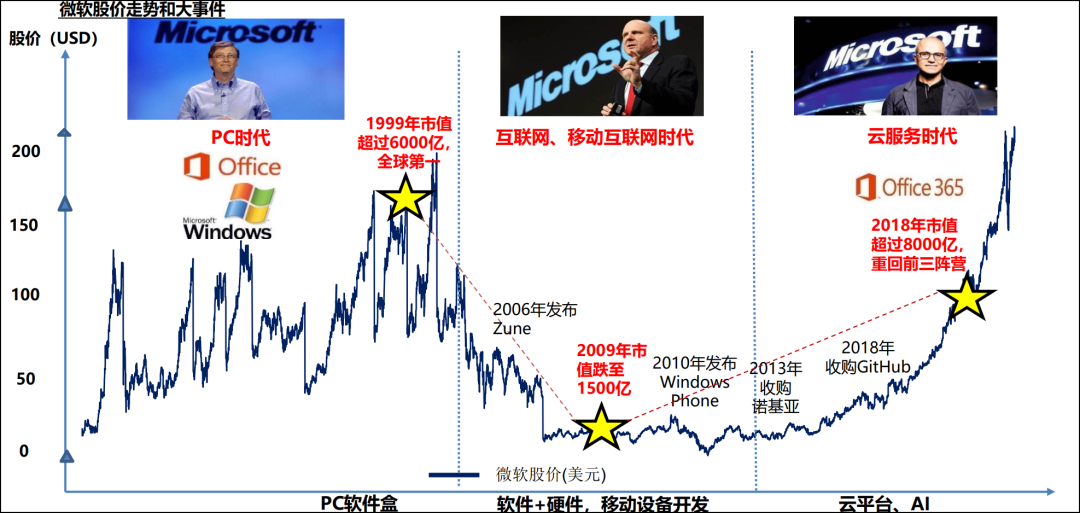

微观上,有美国科技巨头也曾遇到百度一样的窘境:主营业务躺着赚钱,真的太赚钱了;因此缺席时代,百度缺席一个时代,它缺席2个时代。

这家公司是微软(NASDAQ:MSFT)。

图6:微软股价走势和大事件1,来源:东吴证券

从2000年科技泡沫破裂开始,此后近10年时间微软一直处于谷底,这段失去的10年微软错过了互联网,错过了移动互联网,大家可以回溯下当初市场对其评价。但谁都没想到又一个10年之后,微软市值从2,041亿美元上升到16,526亿美元,翻了接近7倍。期间发生了什么?

“老微软”萨提亚·纳德拉,在2010年底接手内部正秘密开展研发的云计算产品。内部深厚的技术底蕴+云为先的战略,让微软打了个漂亮的翻身仗。

图7:微软股价走势和大事件2,来源:东吴证券

在这个过程中,微软的关键蜕变包含我们此前所说的“硬核系统”必备条件之二:从交易平台向混合平台的升级。

所谓交易平台,是指提供一个让参与者进行商品、服务或信息交换的平台,比如京东。所谓混合平台=交易平台+创新平台,创新平台的定义是提供一个通用的技术平台,以便其它个人和机构在此基础上开发相应的产品和服务,比如Android。

KK的《失控》有个理论是连接的越多,各种价值涌现越多。交易平台连接的是流量,而创新平台连接的是开发者的智力,这是一种价值更巨大的平台模式。

百度与微软在发展路径上类似——本小节开始时说的两者窘境类似;翻盘的路径其实也类似:百度的云业务目前是其创新业务中最大的收入来源,但云不是百度主要的想象力。Apollo对百度的重要性,相当于Azure对亚马逊的重要性,自动驾驶的时代才刚刚开始。

Apollo的诞生让百度成为混合平台:原有的广告交易平台之外,添加上自动驾驶开放创新平台。百度2013年布局自动驾驶,2017年推出全球首个自动驾驶开放平台Apollo,到2020年形成“自动驾驶、智能交通、智能车联”三大开放平台,全球合作开发者55,000名,开源代码数70万行。

更为直观的数据支撑还在于:百度在自动驾驶领域与全球汽车生态中的近200家主要企业已建立合作关系,覆盖从硬件到软件全产业链;自动驾驶全球专利申请超过1900项,排名中国第一;提出全球首个量产级自动驾驶乘用车运营方案;占我国发放的智能网联汽车道路测试牌照的一半以上,并获得全部首批T4级别自动驾驶道路测试牌照。

3)上市公司的历史是谁书写的?

关于市场对百度公司治理能力的质疑,认为它即使有好的技术,也一样带不动——这样的说法着实片面,记住:

历史是胜利者书写的。

而股价涨幅不及预期的上市公司的历史是投资者书写的。

微软股价怂了10年,在2010年股价上攻的前夜被市场喷的一无是处:

对市场形势的预判导致竞争力下降,您还以为是九十年代呢;

微软毫无创新能力,就是苹果(Zune模仿ipod)、Google(Live搜索模仿Google搜索)们的跟屁虫;

Windows Mobile手机操作系统是垃圾中的战斗机;

IE浏览器吃老本,曾打败所有对手,网络效应那么强的业务,但最终火狐、Chrome、Safari、Opera纷纷崛起;

上述种种导致外界认为微软治理能力不行,CEO鲍尔默治理能力不行。

……

但我们需要看到,云业务正是长在饱受诟病的鲍尔默治下,纳德拉去做云业务也是他点的将。到2013年9月,鲍尔默不再担任CEO退休的那段时间,云业务其实已经起势,未来的方向是明确的。那时微软股价在31美元左右,已经彻底爬出2009年11.48美元深坑,并突破2008年金融危机的高点28.14美元。

百度也是如此。但谁也无法保证一家企业会次次踏准市场。至少,在外界看衰低谷中里的调整聚焦,在如今已让专注于具有颠覆性创新领域的“吹哨子股东”ARK注意到了它领先于中国互联网经济的“风骨”。

03

最大的预期差

在周期沉浮中,搜索和feed广告业务已被证明稳如磐石,固有核心业务估值探底已经完成。

更重要的是,市场投资者根本没有给自动驾驶、云计算、小度智能助手等业务定价。甚至全球出货量第一的小度智能屏等业务全部都白送,接近200亿的年研发费用被投资者当空气。

另外,由于爱奇艺处于亏损状态以及高企的研发费用的扰动,所以不能直接看净利润对其估值。

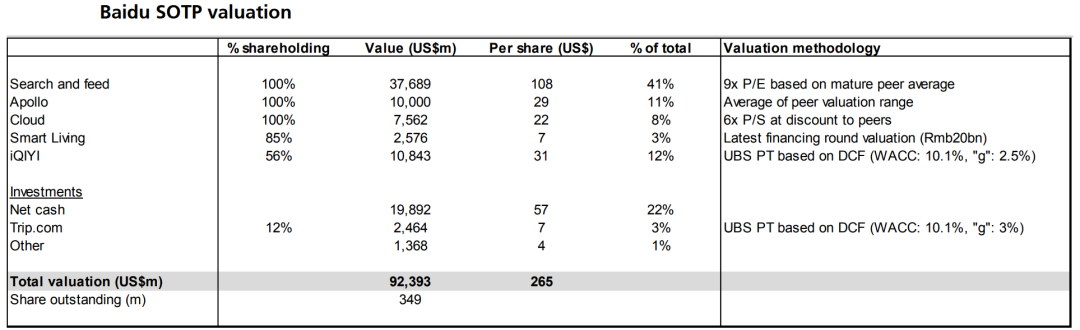

如是,以SOTP方法(sum of the parts分部加总法)为百度进行估值比较合适。

市面上瑞银的报告研报已经捋了一遍百度的SOTP,这里就不再需要我们再按计算器了:

1)搜索和feed广告。预计2021年收入达到768亿,未来三年CAGR预计10.7%,给9倍市盈率,分部市值377亿美元(隐含30%+利润率的假设报告里没写),对应股价108美元。

2) Apollo,假设其价值是Waymo的三分之一,即100亿美元,对应股价29美元。

3)云业务。按6倍市销率给估值(低于UBS自身对腾讯云和阿里云的估值),即76亿美元,对应股价为22美元。

4)小度智能助手。按持股85%,按最后一轮融资的200亿元算,市值为26亿美元,对应股价为7美元。

5)爱奇艺。持股56%,由于爱奇艺已上市,持续市值为108亿美元,对应股价为31美元。

6)现金、股权投资(携程)及其它。合计市值为237亿美元,对应股价为68美元。

如是,瑞银通过SOTP估值法给予百度的2021年价值为924亿美元。当然必须指出的是,即使SOTP估值法往往未充分考虑创新业务的增长潜力,但瑞银作为一家卖方机构依然是“在商言商”,所谓估值还原的还是短期愿景,仅做参考而不应视为投资建议。

图9:百度SOTP,来源:UBS

实际上,最有可能重新定义百度价值的预期差尚不在计算器中,而是Apollo——这是其下一个20年最重大的机遇与使命所在。

《新能源汽车产业发展规划(2021—2035 年)》提出到2025年,纯电动乘用车新车平均电耗降至12.0千瓦时/百公里,新能源汽车新车销售量达到汽车新车销售总量的20%左右;2035年,纯电动汽车成为新销售车辆的主流,公共领域用车全面电动化。也就是说未来5年,每年有辅助驾驶/自动驾驶需求的新车将达到400万辆,未来15年这个数字还将逐渐上升到2000万辆。

布局已久的百度Apollo作为自动驾驶的开放系统,正在与AI和新能源时代共振。往小了说其作为确定性的参与者之一值得期待,往大了“吹”,其正在与华为竞逐车联网与自动驾驶时代的“安卓”系统。

作为一个观察切面:开发者在Apollo上已经看到赚钱画面,有内味了,目前的开发者商业化进展是在9大场景,完成了多样化的新物种创新——

招手即停、灵活贩卖,可24小时不间断工作的新石器零售车;

20倍于人力清扫能力的精准贴边无死角的自动环卫车“北环小螳螂”;

为多功能商用量身打造的物流+轻客双栖自动小巴江铃特顺;

还有金瑞麟景区智能漫步车、无人挖掘车以及酷黑自动驾驶教学小车等。

图10:Apollo开放平台架构,来源:Apollo官网

对于Apollo所承载的自动驾驶野心与进度,需要重新开篇在做深入解析,此处先透露一重我们检索到的数据线索:截至2020年末,百度在自动驾驶领域的专利强度位列全球首位(当然,相关首发核心技术的成色还需要深入比对)。

如前文所示,像微软这类的大象也有笨拙的时候,但最终能再度起舞,在于对硬核系统的执著。微软如此,华为如此,百度的路径亦相同。

百度二十周年纪录片《二十度》中,李彦宏说过这样一句话:“百度从第一天起,我跟大家讲的就是说,你信不信技术能够改变世界,如果你能够改变世界,那你就值了。”

永远别低估“坚持”的力量。能确定的一点是,有自动驾驶这个大目标牵引着,使得百度虽有混沌之时但没有迷失,结合产业的发展而今已经看到开花结果的端倪。至于果实有多大,并未泡沫化的百度市值,正提供着长期且友善的观察窗口。