文|正宁

来源|博望财经

11月26日是这个月最后一个周五工作日,这一天网友们最关注的消息不是某个名人离婚的八卦新闻,而是一则与他们的“钱包”息息相关的一则重磅新规。

根据多家媒体报道,中国人民银行已在10月13日发布《中国人民银行关于加强支付受理终端及相关业务管理的通知》(以下简称《通知》),根据《通知》精神,支付宝、微信支付个人收款码将于明年3月1日起被禁止商用。

消息一出,也让不少原本带着放松的心情迎接双休日的网友们又一次紧张了起来。不过结合《通知》的具体内容来看,这一次央行出台的新规目的,并非要“卡死”所有收款码的商用交易,而是为了让个人和经营用的收款码得到更明确的划分,经营用的收款码并不在新规限制范围之内。

据了解,新规实施后,个人静态收款码原则上禁止用于远程非面对面收款,个人可以将收款码申请变更为经营性用途,但变更的标准相关部门还在研究中。由此可见,新规的出台也是为了让更多商家能够将移动支付的场景迁移到商家专用的收款码当中,如此一来,个人收款码的功能也将逐步“去商业化”。

01

限制个人收款码“商用化”,央行意在反洗钱

事实上,个人收款码也与商家收款码有着本质的区别,如果是个人收款码就像你在银行办理了一张储蓄卡或是开立了一张存折是开立了一个“个人结算账户”,那么商户收款码更像是你在银行开设了一个对公账户。这两种账户类型之间的确存在着本质的差别。

现如今收款码交易已成为不少商家首选的收款结算方式。对于不少个体工商户而言,他们往往为了提高资金结算效率,或是节省交易手续费等方面的考虑,因此也会直接将个人微信或是支付宝的二维码作为主要的收款工具。

然而由于个人收款码过去很长一段时间能够游走在民用和商用之间的灰色地带,因此个人收款码也成为了不少不法分子的“作案工具”。

自2020年10月10日起,国务院决定在全国范围内开展“断卡行动”。这项行动的迅速开展,也使得不少不法分子无法再通过购买、租用俗称“三件套”的银行卡、U盾以及手机卡用于诈骗款、毒资、赌资、赃款等非法资金的划转与结算。如此一来,不法分子对于个人收款码也变得更加依赖。

受此影响,暗网渠道,诈骗集团、网赌平台、贩毒组织等灰黑产行业都会购买、租用大量个人收款码用于日常资金流转,如此一来,也使得监管机构们无法能够有效追踪各类非法资金的流向。

事实上,此次限制个人收款码的商业化使用,很大一部分原因也是考虑到了开展反洗钱工作的需要。对于打击治理电信网络新型违法犯罪而言,这一新规的确起到了至关紧要的作用。

那么在新规实施以后,商家们是否只能沦为那些手续费率超出预期的收款码提供商的“刀下韭菜”呢?如果你身边有人有这样的想法,想必他们也是未曾了解过如今不少投资机构、互联网大厂都在争相布局的支付市场。

02

0.1%和0.6%之间的较量,银行和“拉卡拉”们或成最大受益者

根据《中国政府网》披露的最新数据显示,全国市场主体总量已突破1.5亿户,其中近10年就新增了1亿户。与此同时,个体工商户数量也已经突破了1亿户。对于这一亿多的“个体户”们来说,他们对于支付方式最大的诉求莫过于能享受到更快的提现速度以及更加亲民的资金结算费率。

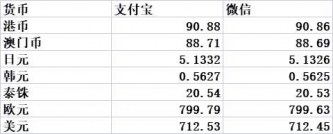

因此相较于T+1到账、单笔费率高达0.6%的支付宝商户码,他们更倾向于使用个人支付宝收款码,因为这么做能使得他们享受到低至0.1%的提现手续费,尽可能地让自己省下更多血汗钱。至于微信的情况,也是与支付宝十分相似。

因此对不少个体户而言,从早餐铺到小吃店,他们张贴在店内醒目位置的收款码,往往都是老板或者老板娘自己的个人微信与支付宝账户的收款码。相较于动辄0.2起步的由商业银行或是像拉卡拉这样的第三方支付机构推出的收款码,这样的支付成本也会更加低廉。

倘若腾讯、阿里强迫用户直接使用商户码交易,并限制他们使用个人码交易,那么最终的结果也只会导致大量的黏性用户转投银行和“拉卡拉”们的门下。得益于微信、支付宝的“群众基础”,腾讯、阿里也默许了用户们使用个人收款码作为主要收款工具,毕竟在这背后,可是好几亿的微信和支付宝的用户来为腾讯、阿里贡献源源不竭的手续费收入。

03

这一次,银行或将夺回被阿里、腾讯抢走的地盘

早在2008年的年终,当年银行职员的工作还是像公务员这样的“香饽饽”的时候,马云就曾在公开场合立下了那句如今我们记忆深刻的豪言壮语:“假如银行不改变,那我们就改变银行”。

早在2013年前后,由于支付宝推出的余额宝活期理财产品具备着结算灵活、费率高的优势,因此也有不少理财意识较强的用户直接将自己在银行活期账户的存款充值到了支付宝账户。

而从那时候开始,传统商业银行在用户体验层面存在的诸多缺陷和不足也在逐步显现。而在2017年4月举办的中国绿公司年会上,受邀上台发表演讲的马云,又一次作出了像“改变银行”这样的豪言壮语。马云在演讲中指出,随着移动支付的发展,出门带现金的习惯会被消灭;支付宝将致力于推进普惠金融,让老太太拥有和工商银行董事长一样的权利。

事实上,以支付宝为代表的移动支付平台的兴起,也使得越来越多的传统商业银行开始重视起了电子银行业务。在去年12月10日中国金融认证中心发布的《2020中国电子银行发展报告》(以下简称《报告》)就在告诉我们,当下国人对于电子银行的依赖程度已有明显提高。

《报告》显示,2020年个人网上银行用户比例达59%,同比增长3个百分点,增速持续放缓。与之相比,个人手机银行用户比例依然保持着较高的增长速度,2020年增幅达到8%,用户比例达到71%,同比增长12%,意味着手机银行已成为零售电子银行发展的关键核心。

由此可见,银行在“马云们”的推动之下,也正在逐步被“改变”,并且也让更多的“老太太”拥有了如同“董事长”一样的权利。除了装在我们手机里的手机银行App,接下来将会全面普及的银行收款码,或许也能让我们意识到在这场行业变革中,到底是谁在改变谁。

不过对于支付宝和微信来说,倘若他们继续在支付市场抱持着一份日趋高傲的态度,依旧靠着较高的费率收割用户韭菜的话,或许这一次要被改变的不是银行,而是他们自己了。