作者:苏杭

出品:洞察IPO

手机支付已经成了国人生活方式的一部分,对于商家来说,智能收款设备及系统就成了开店的“标配”。

近日,主营智能商用设备及相应配套的“端、云”一体化服务的上海商米科技集团股份有限公司(以下简称“商米科技”)科创板上市申请获上交所问询,距离上市又近一步。

商米科技最引人关注的就是与小米、阿里、美团的关系,但被众多互联网巨头看好的它,却被上交所在问询中质疑科技属性等问题,其毛利率也低于行业。

持续亏损毛利率低,科技成色遭上交所质疑

商米科技产品线主要包括智能移动设备、智能台式设备及智能金融设备,并基于原生Android系统开发了商米商用操作系统(SUNMI OS)及商米IoT(物联网)云管理平台。

2018年-2020年,商米科技分别实现营业收入9.66亿元、16.44亿元、21.84亿元,营收增幅分别为70.15%、32.86%。

同期,其净利润分别为-1.8亿元、-2.09亿元、484.31万元,但归母扣非净利润分别仅为-6924.8万元、-2.06亿元和-2439.14万元,仍处于亏损之中。

与很多科创板的拟上市公司一样,商米科技的亏损很大程度上来自于研发投入。

2018年-2020年,商米科技的研发费用分别为1.28亿元、2.6亿元、2.62亿元,占营业收入的比例分别为13.25%、15.81%和12.01%,高于同行业可比公司的5.67%、6.52%、6.77%。

除了研发投入较高外,毛利率低也是商米科技亏损的另一个主要原因。

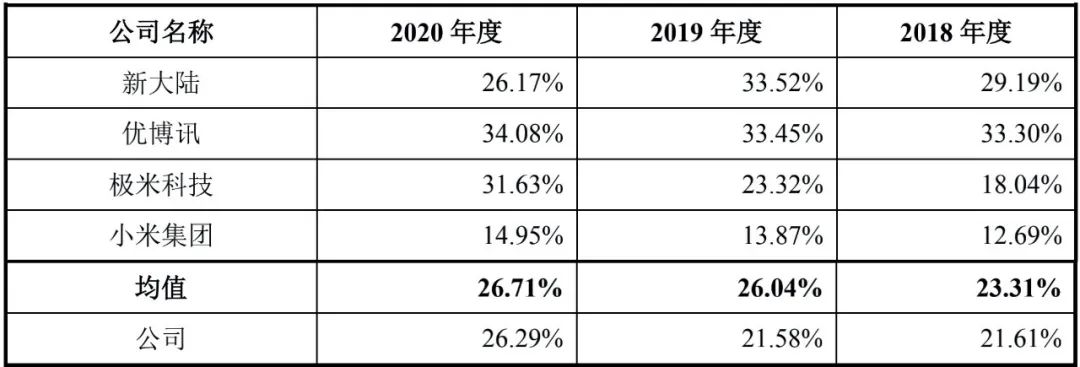

虽然在招股书中,商米科技选取了新大陆、优博讯、极米科技、小米集团作为同行业可比公司,并且公司2020年的毛利率26.29%与行业平均值26.71%相近,但上交所在问询函中,却对此发出了质疑。

商米科技选取的可比上市公司毛利率

图片来源:商米科技招股书

在问询函中,上交所表示,经查询,生产智能商用终端的上市公司和拟上市公司包括石基信息、振桦电子、广州中崎、易捷通、深桑达、新国都、中科英泰等,且报告期内发行人主营业务毛利率大幅低于振桦电子、石基信息、中科英泰。

上交所问询函所提可比公司毛利率

图片来源:商米科技对问询函的回复

商米科技回复原因有两点,一是生产模式不同,商米科技主要依靠代工模式来进行生产,成本较高。

另一方面,则是商米科技反复强调的产品结构不同。

商米科技认为,公司形成了由智能商用设备、商用操作系统与IoT云管理平台所构成的商米产品及服务体系,与主营POS终端、资讯娱乐终端、工控分离式主机等的振桦电子;主营酒店信息管理系统的石基信息;主营台式商用终端、智能印章机及商业应用软件的中科英泰均存在较大差异。

不过,有分析人士认为,商米科技之所以“有选择性”地选取对比样本,掩盖毛利率低的问题,或与公司科技含量偏低有关。

虽然商米科技一直在强调自己的“端、云”一体化服务,力证自己的科技成色,但报告期内,商米科技的主营业务收入来源是智能商用设备,占比分别为96.27%、95.99%、95.92%,而包含软件服务的“配件及其他”收入占比较低。

在问询函中,上交所也要求商米科技对自身的科创属性的事实依据是否充分作进一步说明,例如关于产业政策及市场份额、核心技术等问题。

而针对上交所对其“智能商用产品”的“智能”如何体现的提问,商米科技认为主要体现在公司产品可实现对场景的良好适应,允许全球商业应用在其上安装、运行,以及商用OTA(空中下载技术)远程实时更新升级等方面。

向阿里、美团销售额减少,海外销售或存风险

作为时下最火的物联网概念相关公司,商米科技也备受互联网“大佬”们的看好。

商米科技的股东中,阿里集团蚂蚁科技旗下的云鑫创投,美团旗下的汉涛咨询,小米旗下的金星创投,以及深创投等机构先后参与对商米科技的投资。

截至招股书签署日,以上机构分别持有商米科技29.99%、8.2%、7.78%、6.88%的股份。

2019年4月,云鑫创投以217.84元/注册资本的综合入资价格,受让商米科技前身商米有限545.3544万元出资额,合计对价11.88亿元,也使商米科技的估值升至超60亿元。

虽然背靠阿里和美团,但商米科技对其的销售额却在逐渐减少。

2018年-2019年,商米科技向美团的销售额从1.28亿元减少到5861.81万元,2020年,美团更是直接消失在了商米科技的前五大股东行列。

而其向阿里集团的销售额则从2019年的1.89亿元,减少到2020年的4752.52万元。

商米科技自2018年起向阿里集团及其附属公司销售智能台式设备、智能移动设备等,2019年,阿里集团及其附属公司在当年推广刷脸支付,采购了较多具有刷脸支付功能的设备。

2020年度,由于疫情影响,刷脸支付的推广受到较大影响,并且疫情也影响线下消费,阿里集团及其附属公司上年度采购较多的智能台式设备在2020年度采购下降较多。

与美团的合作则始于2016年,商米科技向其销售美团定制版收款机等智能商用设备。

自2020年起,美团相关业务战略有所调整,并因此减少了对商米科技的采购额。

失去了阿里、美团等大客户的订单,商米科技近年不断向海外寻求拓展。

2020年,欧洲跨国在线食品配送服务公司DELIVERY HERO SE及其附属公司向商米科技的采购额从2019年的8793.37万元骤增到了4.65亿元,一跃成为商米科技第一大客户。

2018年至2020年,商米科技主营业务收入中销往境外的收入分别为4.36亿元、6.87亿元和14.66亿元,占当期主营业务收入的比重分别为45.12%、41.79%和69.02%。

过高的外销占比不但给商米科技带来了各期分别为-33.05万元、-203.29万元、2254.38万元的汇兑损益,也带来了风险。

在招股书中,商米科技表示,若公司不能及时应对海外市场环境、政策法规的变化,会对公司在境外销售与公司业绩带来负面影响。

此次发行,商米科技拟发行不超过4001万股,计划募集资金10亿元,将用于智能商用设备研发升级项目、软件平台研发升级项目、补充流动资金。

原文标题 : 商米科技拟科创板IPO:近3年最高年亏2亿,科技成色被上交所质疑