纵观国际局势,近半个月来全球供应链大敌当前。原本就短缺的芯片困境因为半导体特种气体供应再次出现大问题。业内人士指出,美国中小型半导体厂商将受影响最大,因为美国几乎所有的特种气体六氟丁二烯都依赖俄罗斯进口;同时,乌克兰也为全球半导体原料气体供应大国。可以说,材料的供给牵动着全球半导体产业链的稳定。

近三年来,半导体应用多元扩增,芯片产能和需求随着5G、智能汽车、智能家电、物联网等多个领域大幅提升。

需求与供给多种因素影响下,国外半导体表现出极大不稳定性。反观国内,半导体材料企业一直持续地扩充自身产能,相关产品的导入进程也在加速推进。节奏与产品需求结构逐渐匹配,国产半导体材料企业得以加速提升市占率,进入业务发展上升期。

中国材料产业加速成长

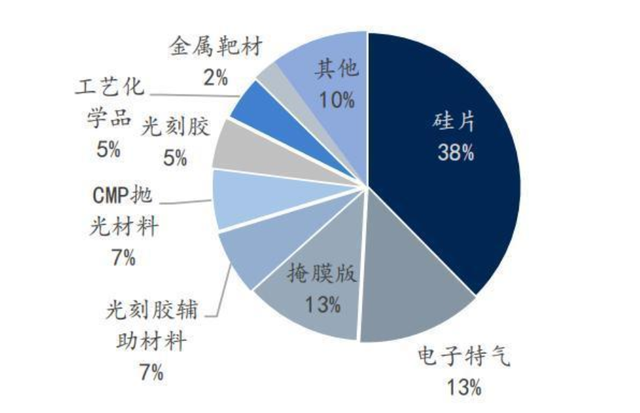

硅片是半导体材料中最大应用部分,占据三成比例,其次是掩膜、特种气体等。国产厂商在大硅片、光刻胶、电子特气等关键半导体材料领域提速,逐渐出现一批龙头企业。

晶圆制造材料细分占比。来源:SEMI

硅片:12英寸大硅片已经供不应求

来源:SEMI

2020年,大陆硅片市场规模已经超过13亿美元。随着全球晶圆厂的持续扩张,12英寸晶圆成为重点发展对象。目前我国的8-12英寸晶圆产品主要依赖进口,能够生产半导体大硅片的企业数量相对较少。具有12英寸半导体硅片生产能力的厂商主要为立昂微、沪硅产业、中环股份、有研半导体、上海新昇等。

光刻胶:国产替代拉开序幕

日本是半导体材料的大户,更是光刻胶的主要提供者。整体来看,全球光刻胶行业主要被JSR、东京应化、罗门哈斯、信越、及富士电子占据,前5家占据了全球光刻胶领域市场的86%。

虽然国产光刻胶市场增速在提高,但是半导体国产光刻胶的发展速度依旧远远慢于其他产业。主要是因为半导体光刻胶验证周期一般为2-3年,且在验证结束后一般会形成长期供应关系,不利于新公司进入。同时,原材料成膜树脂专利壁垒仍然难以打破,目前树脂结构上的专利主要被日本公司占据。

随着中国本土半导体晶圆代工的产能增速迅猛,中国半导体光刻胶市场在2015年约为17.8亿元,2020年已经增长至约27.4亿元,2021年或可实现31亿元市场规模。经过多年研发,中国厂商目前已经实现了除EUV光刻胶外的突破,代表公司有彤程新材、上海新阳、徐州博康、晶瑞股份等。此外,南大光电自主研发的ArF光刻胶通过了客户验证,在客户选择的50nm闪存产品中对控制栅进行了验证,结果显示为满足工艺要求,良率达标。

CMP:国产获得认可

CMP抛光材料主要包括抛光液、抛光垫及其他,在CMP材料中分别占据了49%、33%、18%。美国厂商陶氏化学、Cabot占据了巨大的市场份额。

相关机构预测,2021年市场抛光液和抛光垫市场分别达到了19.3和13亿元,而随着未来中国晶圆厂及制程升级带来的推动,预计中国远期抛光液及抛光垫市场有望分别达到 60-75 亿元和 40-45 亿元的市场规模。

中国CMP企业与光刻胶相比,困境仍有过之而无不及。华海清科是少数可以出产化学抛光设备的公司。华海清科成立于2013年,是天津市政府与清华大学共建,推动化学机械抛光(CMP)技术和设备的企业。近日,华海清科宣布12英寸化学机械抛光设备顺利出货,进入先进封装国际头部企业。

靶材:自研积累,发展迅速

高纯度溅射靶材应用于电子元器件制造的物理气相沉积,是制备晶圆、面板、太阳能电池等表面电子薄膜的关键材料。2015年,中国高纯度溅射靶材的市场需求规模约为153.5亿元人民币,约占当年全球市场的24.17%。2021年,世界溅射靶材的市场规模将超过160亿美元。日本东曹、日矿金属、住友化学,美国霍尼韦尔等把控高纯度溅射靶材市场。

近些年半导体及相关产业的快速发展,国内也涌现出了一批优秀的靶材企业。我国靶材龙头企业有江丰电子、阿石创、隆华科技等,其中,阿石创、隆华科技聚焦于面板用靶材领域,江丰电子靶材主要应用于半导体领域。

2月25日晚间,江丰电子发布年度业绩快报,2021年公司实现营业收入15.9亿元,同比增长36.3%,公司表示,产能总体处于饱和状态。

特种气体:龙头市占提升

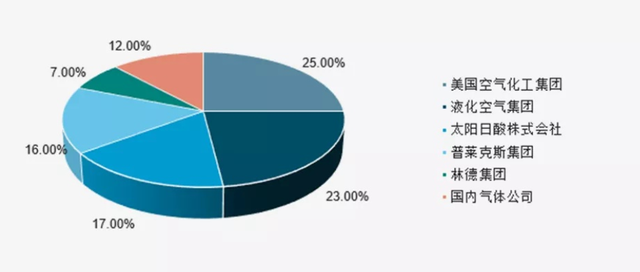

特种气体参与芯片制造的各个环节当中,比如化学气相沉淀(CVD)。经过多年布局,全球工业气体市场已形成“四大气企”寡头垄断的格局,分别是法国液化空气集团、德国林德集团、美国普莱克斯集团、美国空气化工产品集团。

中国电子特气市场占比。来源:前瞻产业研究院

中国特种气体市场上,国产公司份额略超一成,华特气体是其中的代表。成立于1999年,华特气体陆续打破了高纯六氟乙烷、Ar/F/Ne混合气、Ar/Ne混合气等特气产品的进口制约,并实现了20个产品的国产替代。华特气体实现了对国内8英寸以上集成电路制造厂商超过80%的客户覆盖率,服务公司包括中芯国际、华虹宏力、长江存储、武汉新芯、华润微电子、台积电、士兰微电子、柔宇科技、京东方等客户,并进入了英特尔、美光科技、德州仪器、海力士等企业供应链体系。

2021捷报频传,2022乘胜追击

在2021年,许多中国材料企业也向市场和投资者交出了满意的答卷。上述公司在2021年的前三季度,大多已经实现2020年全年的收入,纷纷展现出强劲的发展势头。

进入2022年,许多新项目已经蓄势待发。

雅克科技2月28日晚间发布公告称,公司全资子公司华飞电子拟投资建设“年产3.9万吨半导体核心材料项目”。项目总投资约15亿元,其中固定资产投资约13亿元,分三期建设,总建设周期约为5年。

晶瑞电材于2月17日宣布开始建设“眉山二期年产1200吨积体电路关键电子材料专案”,预计于2022年10月建成投产,该项目将新增1200吨/年半导体用负性光刻胶产能和1000吨/年光刻胶中间体产能。

半导体高景气持续,材料公司翻身上马,2022大有作为。

原文标题 : 国产材料乘胜追击