惊蛰时分,腾讯倒了一场春寒,而春分并未如期带来暖意。

3月23日,腾讯发布2021年第四季度及全年财报,这是一份重压之下净利润下滑、增速放缓,但投入加大以寻求长期增长力的财报。

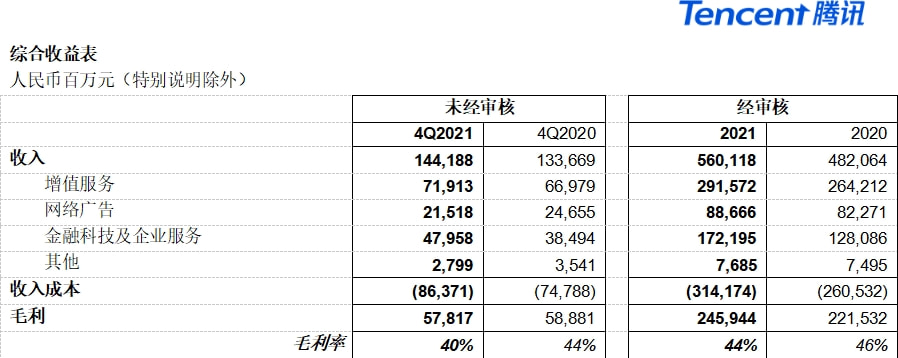

财报显示,2021年Q4,腾讯实现营收1,441.88亿元,同比增长8%;净利润(Non-IFRS)248.80亿元,同比下滑25%。2021年全年营收5601.18亿元,同比增长16%;净利润(Non-IFRS)1237.88亿元,同比仅上涨1%。

这是腾讯近十年来净利增幅最低的一年。

此前,中概股暴跌,背离基本面。加之外媒以谣传谣,腾讯一日蒸发 3600 亿。

腾讯有点冷。

3月16日,国务院金融委会议强调:坚持稳中求进,稳妥推进并尽快完成大型平台公司整改工作。促进平台经济平稳健康发展,提高国际竞争力。

“稳”是本次会议关键词。

走的稳赚慢钱,也是腾讯这份财报所要表达的主基调。这是一个探索者的步伐,低调笃行。

而春分已过谷雨必至,万物自有定时。

01高增长态势成往日黄花

财报表明,腾讯2021年营收增速为2015年以来最低。

腾讯营收增长放缓早就有迹可循,拐点出现在2020Q3季度。

到了2021Q3,腾讯经调整净利润同比下降2%,为10年来首次下滑。营收增速13%,降至2004年上市以来的最低水平。

2021Q4,腾讯营收增速继续大幅下降。

财报表明:2021年第四季度,腾讯增值服务收入为719亿元,同比增长7%。

包括视频及音乐等业务在内的社交网络收入增长4%至人民币291亿元。截至第四季度末,腾讯收费增值服务付费会员数同比增长8%至2.36亿。

四季度中,网络广告业务收入同比下降13%至人民币215亿元。

分版块看,增值服务营收季度增速已连续5个季度下降,广告营收年增速已连续三年下降。

事实上,当下大厂的日子都不好过。

百度年报显示,2021年净利润为102.26亿元,同比下滑54%。阿里巴巴2022财年三季度公司归属净利润为204.29亿元人民币,同比下滑74%。

互联网广告收入更是集体“降速”。

百度2021年四季度广告收入为191亿元,同比增长1%。阿里2022财年第三季度客户管理(含广告和佣金)收入同比出现1%的降幅。

据App Growing数据,2021年中国互联网广告收入同比增长9.32%,5年来增速首次跌破10%。

平台经济几乎不可避免的步入低速通道,高增长态势已成往日黄花。

不过能确认的是,就如当下中国经济虽然短期承压但长期基本盘依然稳固一样,大厂的中长期发展仍然值得期待。

3月16日,虽经历了前一天的大跌,腾讯依然出现连续第12日成交净买入,累计金额188.76亿港元。某知名基金经理认为:当下不只是南向资金在买入,海外长线资金肯定也在买入。

而年营收已经突破5000亿元“关口”的腾讯,很难想象一直以“大象狂奔式”高速发展,稳重缓慢反而更令人踏实。

重与慢,始终是好事。

历经20余年的发展,互联网行业红利期已然结束。平台经济也从野蛮生长转为理性发展,同时许多“欠账”也需要偿还。

既包括“合规”欠账,也包括“技术”欠账,当然还有近两年大厂不惜余力投入的社会责任与长期价值。

以社交起家的腾讯,尤其需要一个更为坚实的技术底座,支撑其开启一个“数实融合”的产业互联网时代,做中国数字经济的增长助手。

财报显示,2021年腾讯研发投入518.8亿元,同比增长33%,较2018年实现翻番。合计2019 年、2020年研发投入的303.87 亿元、389.72 亿元,三年已达1212.39亿元。

净利润虽因此下滑,但持续研发投入之下,具有高技术壁垒的智能硬件所带来的长期增长力也开始显现。

如腾讯自研的第六代100G云服务器,商用5个月时间经营规模就增长了60倍。数据中心运维机器人已对腾讯近百个数据中心进行自动化管理,还服务了电信运营商、互联网、金融等行业的客户。

近年来,国内主要大厂对芯片也都全力开展自研。

如腾讯的紫霄、玄灵、沧海,平头哥的倚天710,百度的昆仑二代,性能都较业界有所提升。

种种迹象表明,大厂的产业逻辑开始“软硬换仓”,“虚实融合”。而放眼全球,Facebook、微软、苹果都有核心硬件面市计划。

但需要清醒认知的是,国内大厂硬件布局刚刚起步,距离规模效应还较遥远。现有主营业务又大多已见天花板,或市场潜力巨大但尚未盈利。

而研发投入、社会价值创新项目、基础设施建设,无不耗资巨大。这使大厂在业务增长上普遍处在后续乏力的焦虑境地,压力也可想可知。

02数实经济收入有喜也有忧

2021年第四季度,以服务B端为主的数实经济收入同比增长25%,达到480亿元,营收占比33%。增速和营收占比首次超越游戏板块。

2018年9月30日,腾讯进行了历史上第三次战略升级,成立云与智慧产业事业群(CSIG),全面拥抱产业互联网。

过去三年多,借助在云、安全、人工智能、位置服务等领域的能力和生态,腾讯在工业、农业、公共服务、金融、政务、医疗等30多个行业,与9000多家合作伙伴打造了超过400个行业解决方案。

截至目前,SaaS解决方案腾讯企点已经服务了超过100万家企业,并与腾讯千帆、企业微信、腾讯文档、腾讯会议一起组成SaaS层面的完整布局。

PaaS解决方案“企业级分布式数据库TDSQL”已服务超过3,000家客户,与音视频、人工智能、云原生等形成了完整的PaaS产品体系。

据IDC公有云2021年Q3数据:腾讯云在中国公有云市场份额稳居Top2,同比增速达53%。IaaS+PaaS市场份额持续扩大,上升到10.92%。

3月21日,Canalys发布报告显示,2021年中国云基础设施市场规模已达274亿美元,同比增长45%。阿里云、华为云、腾讯云排名年度前三。

Canalys预计,到2026年中国云市场规模将达到847亿美元,CAGR有望维持在25%。

另据Synergy Research 3月15日公布的2021年Q4公有云数据显示,在亚太地区,亚马逊、阿里巴巴和微软位列前三。腾讯、谷歌、百度进入亚太前六。

报告显示,2021年Q4亚太地区云基础设施服务收入近170亿美元,规模占到全球市场的三分之一,并以每年超过40%的速度增长。

这意味着亚太地区相比其它地区,云市场竞争更为激烈,而中国又是亚太地区最大的云计算市场。

这不但催生了阿里、腾讯、百度、华为这样的技术公司,也有移动、电信、联通等基础设施建设者。当然也不乏青云科技、优刻得、金山云等中小云厂商,更有字节这样野心勃勃的新入场玩家。

中国云市场的巨大潜力,也令国际巨头垂涎三尺。不但在家门口围追堵截,并且已经挤进门来。

数据显示,AWS在亚太地区五个分区域中的四个均处于领先地位。微软则在四个分区域均排名第二,在整个亚太地区排名第三。

值得一提的是,据IDC数据,AWS在中国云市场也占有7.23%的市场份额。

这令中国云市场竞争态势更加焦灼。

所以,为了开拓市场,云厂商往往会降低价格,加之云计算重资产特性投入巨大,使盈利变得极为艰难。

占据国内市场37%份额的阿里云,也是到了2021财年第三季度才实现首次盈利,这期间用了十二年。

而腾讯几乎从来没有在财报中披露过腾讯云相关财务数据,或与难以盈利有关。

对于腾讯云,腾讯寄予厚望。

尤其在主营业务动荡的当下,腾讯希望这块业务能迅速承担起“造血”的角色。腾讯云同时也是腾讯由流量平台转变为价值平台的胜负手。

因为云计算是产业互联网的抓手,数字经济的基石,“数实融合”的催化剂。

日前有消息称,腾讯云在内部会上明确了取消转售的规定,把有限资源投入在自研产品中。同时,让具备产品开发能力的部分部门自负盈亏。

在3月23日晚间财报电话会上,腾讯回应了组织优化的传闻,并称未来将更注重效率和成本,以便更好拥抱行业变化。

中信证券在财报前预判认为:腾讯在国际化游戏、视频号、云和企业软件等重点领域持续投入会导致短期盈利增速承压,但是中长期维度有望形成更强的竞争力,因此对腾讯发展前景依然看好。

也许,腾讯正经历着转型的阵痛。但整个中国互联网行业何尝不是处在转折点上?

告别无序竞争快钱热钱,回归本源主业强化科创,是每个大厂都需要正视的问题。

在这个关键节点,谁能咬牙突围而出,自然就能实现层次上的跃升。所以,着眼于长远接受眼下的压力,也是值得的。

毕竟,在全球市场,中国企业急需能硬刚国外巨头的领军者,各行各业皆是如此。

03技术出海道阻且长

财报表明,2021年本土市场游戏收入增长6%至1288亿元,国际市场游戏收入增长31%至455亿元;第四季度本土市场游戏收入增长1%至296亿元,国际市场游戏收入增长34%至132亿元。

腾讯在去年第二季首提游戏“双减、双打”,效果立竿见影。

2021Q4,未成年人占本土市场游戏总时0.9%,同比减少88%。18岁以下未成年人在中国网络游戏流水的占比为1.5%,同比减少73%。

海外市场收入增速远超国内市场,这即顺应监管大势,也符合中国游戏市场现状。

2021年,中国游戏市场营收2965.13亿元,同比仅增长6.4%,为2019年以来新低。国内游戏用户规模也达到6.66亿,渐趋饱和。

随着防沉迷新规落地和未成年保护工作逐渐深化,国内市场增速预期将进一步回落。

这使腾讯游戏国内市场营收也逐渐褪去主角光环,后起之秀字节、米哈游的夹击也加速了这一进程。

相反,海外营收占比越来越高。财报显示,2021年腾讯海外营收占比26%。

据Sensor Tower 数据,2021年腾讯《王者荣耀》和《PUBG Mobile》两款游戏,全球收入均超过28亿美元,连续3年包揽了全球手游畅销榜前两名。

而1月中国移动游戏海外市场继续呈现增长态势,中国共34个手游发行商进入收入榜全球前100名,合计吸金22.6亿美元。

对此,机构预计,到2025年,中国移动游戏出海收入会达到328.98亿美元。

3月23日,Sensor Tower 发布报告称,2022 年 2 月,全球手游玩家共消费了 66 亿美元。《王者荣耀》全球收入 2.25 亿美元,重回全球手游畅销榜冠军。《PUBG Mobile》以 2.05 亿美元位列第二。

所以,游戏中也有数字生产力,游戏出海成了腾讯寻求突破的必经之路。不过,游戏出海仅是腾讯出海版图的一隅,“技术出海”才是主航道。

疫情倒逼全球数字化升级,带来井喷式需求。使腾讯在云技术、数据库、人工智能、安全科技、跨境支付等领域,拥有广阔的全球潜在市场。

加快出海步伐,在海外发出“中国声音”,也是国家大力支持和鼓励的方向。

今年1月,9部委出台相关意见,提出支持平台企业推动数字产品与服务“走出去”;2022年政府报告则明确扩大高水平对外开放,促进中国人工智能企业参与全球竞争。

中国在人工智能领域处于全球第一梯队。

3月17日,IDC发布《2021-2022全球计算力指数评估报告》显示,中国在人工智能计算、制造业数字化转型等多个领域脱颖而出,以总分70分进入全球领跑者行列。

2010-2021年2月,全球累计人工智能专利授权量达17.8万件,中国占比43%位居首位。而在全球专利申请量最多的公司排名中,腾讯位居第三。

领先的AI优势,可以使腾讯在海外参与医疗健康、机器人、企业服务等高潜力发展赛道。

腾讯不但要当好中国数字经济的“助手”,更有参与全球竞争的野心。

全球布局的腾讯云算力基础设施,就彰显了这一点。目前腾讯云在全球27个地理区域,运营着70个可用区,部署了超过2800个CDN加速节。

但腾讯技术出海依然阻力重重。

云计算是一个真正的全球化市场,而数字经济天然具有全球性竞争态势。

在地缘亲近的东南亚市场,中国企业尚可在优势领域与美国企业“掰手腕”。但在欧美市场,辐射程度远远不够。

此外,中国数字经济的国际化程度与美国相比仍有明显差距。

以国际收入为例,美国数字科技企业海外收入占比达55.86%,而腾讯和阿里2020财年国际收入占比均不到10%。

同时中国数字经济仍存在“应用多基础弱”的短板,也没有构筑一个完整覆盖资金、技术、应用模式、产业链、供应链的有力生态。

中国数字经济发展速度还开始下降。中国信通院数据显示,中国数字经济增速已从2018年的21%,下降至2020年的9.6%。

而中国企业“技术出海”将成为新的增长点。

所以,如何提升中国数字经济国际竞争力,将是所有中国企业“出海开辟新天地”的第一问。

也许,“倒春寒”将使腾讯更加人间清醒。

原文标题 : 腾讯:春分已过盼谷雨