作者:大师兄,编辑:小市妹

近期,嘀嗒出行向港交所递交了招股书,拟在香港主板上市。这家首创顺风车业务并在网约车领域换道狂奔的行业老兵,面对的是网约车行业正迎来的新一轮激烈竞争。

【嘀嗒驶向港股】

和滴滴相比,嘀嗒在中国出行市场的知名度并不算高,但是在顺风车领域,嘀嗒却是真正的首创者和曾经的龙头老大。

2014年初,被称为“谷歌渠道之父”的互联网老兵宋中杰,因为北京晚高峰时一次偶然的打车困难,发现了私家车空余座位蕴藏的商业机会,于是拉着自己在谷歌时期的合作班底,创立顺风车平台嘀嗒出行。

彼时,网约车概念已经深入人心,滴滴、快的补贴大战正如火如荼,但是顺风车模式尚无人涉足。嘀嗒出行的成立,开创了一条全新的行业赛道,标志着中国顺风车行业的蓬勃兴起。

如果说网约车的本质上只是出租车业务的互联网化,那么顺风车无疑是真正的共享经济。嘀嗒独特的定位和商业模式的创新,加上创始团队在互联网圈的经验和实力,让公司在融资市场从来不缺资本的青睐,并且在这条全新的赛道里迅速奠定领先优势。

2014年至今,嘀嗒出行一共完成了5轮融资,投资人包括蔚来资本、IDG、崇德资本、易车网、高瓴、京东和携程等,合计融资额约18.5亿元人民币。

2019年,嘀嗒出行在顺风车行业的市场份额高达66.5%,凭借先发优势加上资本助力,嘀嗒超越了滴滴等一众行业大佬,牢牢占据着网约车细分领域的头名位置。

在盈利模式上,嘀嗒出行的收益主要来自平台提供顺风车的私家车车主收取服务费,服务费约为车费的10%。截至2023年6月30日,嘀嗒顺风车已在全国366个城市开通,认证私家车车主数量约1520万名。

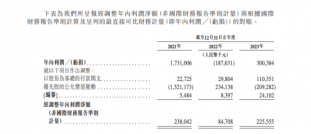

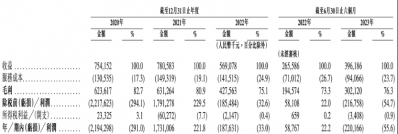

由于没有购置和维持车辆运行的成本,嘀嗒的轻资产模式,让其毛利率一直维持在80%左右,即使在疫情期间,公司仍然没有出现亏损。

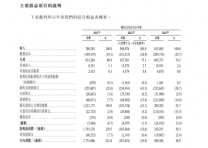

据招股书显示,2020年至2022年,公司营收分别为7.54亿元、7.8亿元、5.69亿元,经调整利润净额(非国际财务报告准则计量)分别为3.43亿元、2.38亿元、8470.8万元,是过去三年中国顺风车市场中唯一实现连续盈利的主要市场参与者。

这次赴港IPO,已不是嘀嗒出行第一次谋求上市。2020年10月8日、2021年4月13日、2023年2月20日,嘀嗒出行曾3次向港交所递交上市申请表,但最终以递表失效告终。

事实上,国内网约车公司的上车进展一直不太顺利,嘀嗒之前,中概网约车第一股滴滴曾经在2021年6月登陆美股,市值一度超过5000亿人民币,但是由于数据安全和合规要求等诸多原因,最后只能从美股退市。

对于用户和资源主要都在国内市场的出行平台而言,选择更懂自己、更为国际化、同时也更符合监管要求的港股市场,显然是更理性更合算的事情。

【二线选手的最后一搏】

嘀嗒固守多年的顺风车赛道,不可谓不优质。

目前国内出行市场中,顺风车仅占有1%的份额,市场渗透率不到0.3%。相对国内日益增长的私家车数量,以及年轻一代更为注重环保和性价比的消费观念而言,顺风车无疑具有较大的增长空间。

据弗若斯特沙利文报告预计,2022年到2026年,中国顺风车市场的交易总额预计将从204亿元增至758亿元,年复合增长率为28.0%,是出行市场中增速最快的细分领域。

嘀嗒顺风车大数据,也表明顺风车业务在年轻一代中颇受欢迎,预示着行业未来的空间巨大。

目前嘀嗒顺风车认证车辆中,车龄在2年内的车辆占比超过54%,车龄五年内车辆占比近75%,这意味着年轻一代的新车主对出行共享的理念越来越认同。

越优质的赛道,往往面临着更激烈的竞争,随着各路资本加大对顺风车的投入,嘀嗒的市场份额最近几年开始逐渐下降。

2022年,嘀嗒出行痛失行业老大的位置,取而代之的是比嘀嗒成立晚了两年的哈罗出行。按顺风车搭乘次数计算,哈啰出行市占率为42.5%;嘀嗒第二,市场份额为32.5%;滴滴19.3%,位列第三。

作为顺风车的鼻祖,嘀嗒面临的竞争对手极为强大。

从营收角度来看,滴滴是嘀嗒的百倍以上,哈罗是嘀嗒的十倍级别;

从业务结构上看,嘀嗒对单一业务的依赖性极大。最近3年嘀嗒出行顺风车服务占到收入的89%以上,今年前六个月,嘀嗒出行顺风车服务营收3.74亿元,占比达94.4%。

相比之下,顺风车只是滴滴等行业巨头业务体系中的一小部分,资金、用户和数据上的巨大优势,让这些巨头能够在顺风车领域实现降维打击,对嘀嗒形成巨大压力。

嘀嗒显然明白,专注顺风车业务虽然可以带来短期较好的利润表现,但是用户量和规模很难提升,价值链也难有大的挖掘空间,很难做成真正的生态型平台企业。

2017年,嘀嗒上线了嘀嗒出租车业务,用网络优势赋能出租车的运力利用率及用户体验,开始顺风车之外的业务布局。

目前嘀嗒出租车在全国99个城市开通服务,出租车三化工程(数字化智能化、网约化、线上线下一体化)已签约71城。

折腾了这么多年,规模还是太小。

尽快赶在竞争对手之前上市,通过资本市场获得资金支持和市场关注,也是嘀嗒提升竞争力的重要手段。

根据最新招股书显示,此次IPO募资拟重点用于:提升技术能力及升级安全机制;扩大用户群并加强营销及推广计划;增强变现能力;在中国出行市场价值链中选择性地寻求战略联盟及投资收购机会等。

显然,嘀嗒上市的主要诉求,就是增加用户规模和拓宽业务边界。

?

▲2023年上半年嘀嗒的业务规模,来源:招股书

作为行业内的二线选手,嘀嗒当下面临的压力巨大。

一方面,网约车的高增长阶段已经过去,而行业竞争格局反而更加残酷。

滴滴下架之前,其网约车订单量市占率大约在90%左右,下架之后不到10个月便从90%下降到80-81%之间。

滴滴整改期间,网约车公司仍然大量涌现,意图分食滴滴留下的市场份额,根据交通运输部的数据,截至2022年末,全国网约车平台共有298家,相比滴滴整改时增加了57家。

10年前的新兴行业,如今已然成为一片红海。

另一方面,带头大哥滴滴的回归,对其他公司形成巨大压力。

今年1月16日,滴滴通过官方微博对外宣布恢复新用户注册,昔日行业王者正式回归,各项业务迅速恢复元气。

根据9月9日发布的最新财报,今年二季度,滴滴实现营收488亿元,同比增长52.6%;滴滴核心平台总单量为33亿单,同比增长45.2%;总交易额(GTV)达到840亿元,同比增长54.8%。

嘀嗒和滴滴等行业巨头的竞争,类似于综合电商和垂直电商的竞争,垂直电商在早期容易率先盈利,但往往后劲不足。一旦综合电商完成底层基础设施的建设,垂直电商固守的一亩三分地,很容易被其逐步蚕食。

互联网世界赢家通吃,网约车行业也很难容下小而美的公司,要么做大,要么出局!

留给嘀嗒的时间不多了。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

原文标题 : 嘀嗒出行IPO:二线选手的最后一搏