前言:

交通运输部发布的数据显示,今年前四个月,中国网约车市场的月均订单量稳定在9亿单左右,相当于日均订单量约为3000万单。

在这一市场环境下,对于网约车行业内的竞争者而言,为了在激烈的存量竞争中获取更大的市场份额,他们必须储备充足的[资源]。

作者 | 方文三

图片来源 | 网 络

多次失败嘀嗒出行执着上市

嘀嗒出行于2017年3月1日成功完成了D轮融资。然而,自2018年起,该公司在一级市场未再获得新的融资。

至2020年10月,嘀嗒出行首次向港交所递交了招股书,标志着其向二级市场的进军。

经过近四年的不懈努力,并连续五次递交招股书后,嘀嗒出行终于迎来了上市的曙光。

如今,该公司已成功叩开资本市场的大门。

嘀嗒拼车自2014年9月推出1对1产品以来,持续优化迭代,不断提升服务质量。

在滴滴打车与快的打车合并的背景下,嘀嗒拼车面临了巨大的竞争压力。

然而,基于对互联网行业竞争态势的深刻理解,嘀嗒拼车意识到在行业中不能跻身前三即意味着失败。

为了迅速扩大市场份额,该公司采取了线上广告推广与线下地推传单等多种策略,以极低的成本吸引了大量用户。

至2015年底,嘀嗒拼车通过合理利用资金和时间等资源,成为了独立拼车App市场的领军者。

2018年1月,随着业务拓展至出租车领域,嘀嗒拼车正式升级为嘀嗒出行,并于次年实现盈利。

随着业务的快速增长,嘀嗒出行的顺风车交易总额和搭乘次数也持续攀升,至2023年分别达到了86亿元和1.3亿次。

按照交易总额及顺风车搭乘次数计算,嘀嗒出行在2023年已跃升为中国第二大顺风车平台。

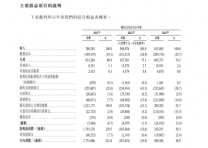

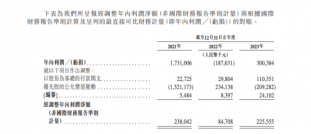

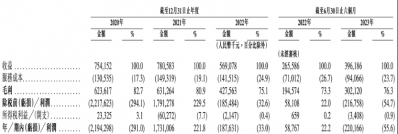

招股书显示,嘀嗒出行在2021年、2022年和2023年的营收分别为7.81亿元、5.69亿元和8.15亿元;毛利分别为6.31亿元、4.28亿元和6.05亿元。

其中,顺风车平台服务产生的收入在总收入中占据主导地位,分别为6.95亿元、5.15亿元和7.74亿元,占比分别为89.0%、90.5%和95.0%。

此外,智慧出租车服务也为公司带来了一定的收入,分别为3260万元、1940万元和1130万元,占比分别为4.2%、3.4%和1.4%。

IPO后,嘀嗒出行的股权结构发生了相应变化。宋中杰、李金龙、朱敏、段剑波及李跃军五位联合创始人通过5brothersLimited持有公司32.25%的股份。

其他重要股东包括蔚来资本、易车、IDG资本、崇德资本等。

蔚来创始人李斌旗下家族信托、高瓴资本、京东、携程等也持有一定比例的股份。

此外,还有其他公众股东持有3.93%的股份。

李斌陪跑十年连投四轮

在审视嘀嗒出行的成长轨迹时,一个关键人物不容忽视——李斌,他兼具易车网、蔚来汽车创始人以及蔚来资本管理合伙人的多重身份。

李斌与宋中杰的相识始于2015年,当时嘀嗒出行正寻求B轮融资。

宋中杰通过朋友引荐,结识了当时还在易车网任职的李斌,但初始时并未寄予厚望。

然而,在北京东三环的昆仑饭店,仅经过一小时的交谈,李斌便决定投资。

一周后,李斌再度与宋中杰会面,此次会面中,双方详细敲定了投资细节,包括估值与金额。

同年2月,易车网完成了对嘀嗒出行的B轮投资,投资额为2000万美元。

此后,李斌通过易车网与蔚来资本对嘀嗒出行进行了连续三轮的投资加注,使得蔚来资本成为其第一大机构股东。

据天眼查数据显示,2015年5月,嘀嗒出行获得了由IDG资本、崇德投资、挚信资本及易车网共同投资的1亿美元C轮融资。

招股书进一步披露,2017年8月,蔚来资本管理的上海蔚郁对嘀嗒出行进行了D轮独家投资,总额达到2亿元人民币。

2018年,嘀嗒出行迎来E轮融资,总融资额约9亿元。

本轮投资中,蔚来资本基金I期认购约3.18亿元,蔚来资金基金II期认购约1.28亿元;

高瓴资本、京东集团各自投资约1.28亿元;此外,李斌家族信托NBNW也参与了此次投资。

高度依赖顺风车单项业务的局限性

在2021年至2023年的三年内,顺风车平台服务为嘀嗒出行带来的收入在其当年总收入中的比重显著增长,从89.0%提升至95%,表明顺风车业务已成为该公司的主要收入来源。

与此同时,智慧出租车服务的营收占比则出现下滑趋势,从4.2%下降至1.4%,而广告及其他服务的营收占比也从6.8%缩减至3.6%。

就市场规模而言,尽管顺风车服务在出行市场中扮演了重要角色,但其体量仍不及出租车和网约车市场。

公开数据显示,2023年按交易总额计,出租车、网约车及顺风车的市场份额分别为54.2%、41.4%、4.4%。

展望未来,据预测至2028年(按交易总额计),出租车、网约车及顺风车将分别占据39.4%、52.2%、8.4%的市场份额。

这表明出租车和网约车市场在未来数年内仍将占据主流地位,而顺风车市场的份额相对较小。

嘀嗒出行方面指出,与网约车相比,顺风车市场存在局限性,其市场规模可能无法与网约车相提并论,同时外部竞争也对其市场发展构成限制。

此外,与滴滴和哈啰出行等竞争对手相比,嘀嗒出行的业务范围相对狭窄,顺风车业务是其核心业务之一。

然而,这也使得嘀嗒出行在面临合规性风险时,其影响可能更为显著。

顺风车服务在国内仍处于起步阶段

嘀嗒出行作为一家技术驱动型企业,其核心服务聚焦于通过顺风车平台共享私人乘用车的闲置座位,以此提升交通运力并降低环境负荷。

同时,公司亦推出智慧出租车服务,以优化中国出租车行业的运营效能与效率。

嘀嗒出行的商业运作模式侧重于轻资产,既无需大额资本投入或流量购买,也不涉及车队车辆的拥有或租赁,从而避免了汽车拥有成本,并减少了向私家车主和出租车司机提供的大量补贴需求。

这种轻资产策略使得嘀嗒出行能够以较低的增量成本迅速扩展业务规模,进而实现行业领先的单位经济性和运营杠杆率。

当前,中国顺风车市场在技术助力下仍处于发展初期,相较于出租车和网约车,其市场份额较小。

具体而言,按2023年的交易总额计算,出租车、网约车及顺风车的市场份额分别为54.2%、41.4%及4.4%。

展望未来,中国顺风车市场的交易总额预计将从2024年的371亿元增长至2028年的1039亿元;

届时将占据中国汽车客运市场8.4%的份额,2024年至2028年的复合年增长率预计为29.4%。

结尾:

近年来,嘀嗒顺风车业务的收入占比呈现显著增长,然而,其毛利率却相对有所下滑。

另一方面,嘀嗒在市场竞争中面临着来自哈啰顺风车、滴滴顺风车等主要竞争对手的严峻挑战。

为了在激烈的竞争中保持领先地位,嘀嗒必须积极构建并强化在顺风车业务领域的竞争壁垒,以确保其市场地位的稳定和业务的持续增长。

部分资料参考:投资界:《刚刚,李斌投出一个IPO》,东四十条资本:《刚刚,高瓴、IDG看好的公司IPO了》,连线出行:《嘀嗒出行,上市路终于顺风?》,尺度财经:《嘀嗒出行[敲开]上市大门,市场份额已缩水超50%》

原文标题 : AI芯天下丨科创丨李斌陪跑10年,共享出行第一股正式诞生