10 月 31 日晚美股盘前,“国际版滴滴”$优步.US 公布了 2024年三季度财报。业绩发布后,公司的股价大跌了 10%,初看之下主要问题是出在了核心打车业务订单金额增速的放缓,海豚投研之前的 first take 中已有初步解释。本次详细点评,我们就进一步挖掘是否还有其他的瑕疵,详细要点如下:

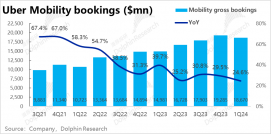

1、最重要的订单额指标(Gross booking)上,打车(Mobility)业务,本季订单金额同比增长 17%,较上季度放缓了约 5.6pct。剔除汇率影响后,也是下滑了约 3pct。打车业务超预期的放缓,实际订单额比预期低了约 1.8%,是 Uber 本季财报最大的缺陷。其主要竞争对手 Lyft 推出的 “Price Lock” 低价打车产品可能对 Uber 造成了一定的压力。

不过另一支柱,Uber eats 外卖业务本季订单金额同比增长了 16%,相比上季度增速基本持平、没有放缓,略超市场预期的,并无瑕疵之处。

价量驱动因素上,客单价虽依然在同比下滑,但下滑幅度是缩窄到了 0.7%。核心业务订单量同比增速由 20% 放缓到了 17%,即单量的走弱是增长放缓的主因。进一步看,月活用户达的同环比增 13%,基本平稳。而平均月活用户每季下单 17.8 次,虽仍环比提升,但因为去年同比基数较高,同比增速大幅滑落了近 3pct。因此,下单频次增长初显乏力是上述所有不及预期的指标背后真正的诱因。

2、收入角度,虽然打车业务的订单额增长稍不及预期,但GAAP 口径下各业务的收入反而普遍在小幅加速,也都小超预期,看似不错。但其中有 Uber 确认营收口径在不断微调的影响,在剔除口径影响后,实际营收增长还是有些瑕疵。

可比口径下,打车业务的 take rate 环比走低了 0.4pct,使得打车业务可比收入增速是下降了近 7pct。且从 take rate 环比走低来看,可能 Uber 确实是受到了 Lyft“打价格战” 的影响。

调整后外卖业务本季的变现率也环比略降了 0.1pct,由于目前 Uber eats 正在推广广告变现,变现率却环比略降有些意外。因此,调整后收入增速也小幅放缓了 2.6pct,好在幅度不大。

3、然而又一个反转是,虽然订单量增长放缓,调整后可比的变现率也都环比走低。但本季毛利额同比增长 20.8%,较上季大幅提速了 7.4pct。且逻辑上收入口径的变更对毛利并不会有多少影响,毛利的增长是 “真实可靠” 的。可见,Uber 调整后变现率的下滑并没影响到公司自身的盈利,即便感受到了一些竞争压力,公司也有能力向下传导到司机或商户身上。

4、费用角度,公司控费提效的趋势也仍在继续。管理和研发偏内部费用的支出绝对额仍在同比下降。而营销和运营费用这些和运营规模更正相关的绝对支出额虽同比小幅增长,但在更高的毛利增长下,费用率也仍是环比收缩的。整体上,所有经营费用占毛利的比重环比下降了约 5pct 到了 76%。

因此,毛利润仍在高速增长,控费提效的效果也继续释放,公司调整后的经营利润达到 15.1 亿,同比增速仍高达 70%。更受关注的调整后 EBITDA 指标本季则为 16.9 亿,比预期略多 0.4 亿,同比增长仍有 55%。

细分来看,打车和外业务的调整后变现率虽有所走低,adj.EBITDA/订单额的利润率实际分别环增了 0.4pct 和 0.2pct。盈利大跨步释放的叙事 “毫发无伤”。

5、展望四季度,公司指引订单总金额的中值 435 亿,稍稍低于预期均值的 437 亿。指引中值对应 15.8% 的同比增速,较本季大体持平、略降 0.3pct。其中指引还包含了 2pct 的汇率逆风影响,因此也不算弱。利润角度,adj.EBITDA 指引中值为 18.3 亿之间,同样稍微低于预期的 18.4 亿。但差异基本可以忽略,对应同比增速也仍达 40% 以上。

海豚投研观点:

经过更详细的解读后,可以看到在打车订单额增长超预期放缓这个主要瑕疵外。我们也能看到一些额外的问题,包括:① 增长的放缓主要是由于量的走弱而非价,相对来说是个更严重的问题,因为量的变化可能更有趋势性;② 可比口径下,打车和外卖业务的变现率实际是走低的,体现出公司可能确实感受到了更多的竞争压力(如 Lyft)。

不过亮点同样有,首先毛利润实际仍在高速增长,展现出 Uber 强大的议价能力,即便变现率走低,但有足够能力降成本向下(骑手或商家传导),保证自身的能力。这点国内的滴滴和美团同样如此,即便增长放缓,人均消费力下降,平台的利润却是节节走高。

因此,即便不可否认 Uber 在打车业务上确实出现了增长放缓,竞争压力也确实可能边际提升了。但公司整体利润高双位数的增长 “毫发无伤 “,平台盈利并没有感受到压力。

换言之,Uber 最大的问题仍是一致看多下,市场的预期和定价过于饱满。即便是大幅下跌后目前的市值对应 26 年净利润仍有 20x PE 以上。过于饱满的预期下,市场期待的是优等生 “80 分” 以上答卷,那么 “60~70 分” 也就成了不及格。总而言之,仍是好公司也需要好价格的问题。虽然我们认为 Uber 的中长期壁垒和利润空间并未出现根本性的问题,等待一个更好的价格,方是不败的策略。

以下为本季财报详细解读

一、打车业务预期外放缓,下单频次增长乏力是根本诱因

最反映真实经营状况的订单额指标(Gross booking)上,打车(Mobility)业务,本季订单金额约 210 亿,同比增长 17%,较上季度放缓了约 5.6pct。不过剔除汇率影响后,实际增速是下滑了约 3pct,幅度稍小。打车业务超预期的放缓,导致实际订单额比预期低了约 1.8%,是 Uber 本季财报最大的缺陷。

不过,海豚投研了解到,部分投行基于高频数据提前预示了打车业务增长可能会放缓。另外其主要竞争对手 Lyft 推出的 “Price Lock” 低价打车产品确实也可能对 Uber 造成了一定的压力。

而Uber eats 外卖业务本季订单金额约 187 亿元,同比增长了 16%,相比上季度增速基本持平没有放缓,因此也是略超市场预期的。这也符合某些高频数据展示出外卖需求相对更坚韧的情况。

由于打车业务的预期外趋缓,加总外卖 + 打车的核心业务整体订单额增速也从上季的约 20% 放缓到了 17%,稍微低于市场预期约 0.7%。

价量驱动因素上,量的角度(外卖 + 打车)的核心业务订单量同比增速由 20% 放缓到了 17%。至于平均客单价虽依然在同比下滑,但下滑幅度是缩窄到了 0.7%。可见问题是出在订单量或者说需求的走弱。而非汇兑因素或者说海外业务占比提高手机结构导致的价格变化影响。

再进一步看订单量增长下滑的原因,本季月活用户达的同环比增仍有 13%,较上季并无明显放缓。而平均单月活用户每季下单 17.8 次,虽仍在环比提升,但因为去年同比基数较高,导致同比增速大幅滑落了近 3pct。因此,人均下单频次增长开始显现乏力是上述所有不及预期的指标背后真正的诱因。

二、变现率明升实降,果真感受到竞争压力了?

由于 Uber 在英国和加拿大等地区的部分业务因法律原因,从平台型转变为自营模式,公司确认的营收也从净佣金变为总付款金额,导致营收有所放大,因此下文多数都从剔除会计变更影响后的表现来分析。

收入角度,虽然打车业务 Gross booking 稍不及预期,但GAAP 口径下打车业务收入反而是小幅加速的,且小超预期的,take rate 也小幅走高。不过,剔除模式更的影响,可比口径下,take rate 是环比走低了 0.4pct,因此打车业务调整后可比收入增速是下降了近 7pct,幅度比较大。从 take rate 环比由不小走低来看,确实可能 Uber 是受到了 Lyft“打价格战” 的影响,下调了变现率以面对竞争压力。

调整后外卖业务本季的变现率也环比略降了 0.1pct,有点在海豚投研的意料之外。照理目前随着 Uber eats 广告业务的发展,变现率应当是有持续走高趋势的。因此收入增速也小幅放缓了 2.6pct,不过还算是可接受的范围内。

至于 Uber 货运业务,本季度营收约 13.1 亿元,同比小增 2%,虽然总算告别了萎缩阶段,但在低基数下仍近乎没有增长,说明目前该业务仍没明显起色,无需过多的关注。

加总各项业务,Uber 本季度总营收约 112 亿美元。名义上是高于市场预期,且增速相比上季拉升了 4pct 到 20%。但由上文可见,若是剔除口径变更的影响后,实际可比收入增速还算由一定滑坡的。

三、变现率略降,毛利率却仍提升,公司议价能力依旧出色

由于公司的收入口径并不稳定,持续变动。导致毛利/收入比重的指标不完全可比。因此,我们也主要关注毛利润额的增长情况。本季毛利同比增长 20.8%,较上季大幅提速了 7.4pct。 虽然由上文可见,本季度收入口径的调整在 GAAP 口径下夸大了营收的增速。但逻辑上收入口径的调整对毛利并不会有明显影响,因此从毛利来看,Uber 调整后变现率的下滑并没影响到公司自身的盈利,即便也有压力也向下传导到了司机或商户身上。

四、控费提效依旧,利润释放毫发无损

费用角度,公司控费提效的趋势也仍在继续。管理和研发偏内部费用的支出绝对额仍在同比下降。而营销和运营支出等和运营规模更正相关的绝对支出额虽已同比小幅增长,但在更高的毛利增长下,费用率也仍是环比收缩的。

整体来看,所有经营费用占毛利的比重环比下降了约 5pct 到了 76%。

由于毛利润仍是在高速增长,控费提效的效果也仍在高速释放,公司调整后的经营利润达到 15.1 亿,同比增速仍高达 70%。因此虽然增长角度确实出现了一些走弱的迹象,但利润高速释放的趋势并没变。

公司更关注的调整后 EBITDA 指标本季则为 16.9 亿,比预期略多 0.4 亿,同比增长仍有 55%,各业务细分来看 :

1)打车业务的 adj.EBITDA为 16.8 亿美元,比预期高近 0.5 亿,但虽然调整后 take rate 是下降的,但利润占 Gross booking 的比重仍是环比提升 0.4pct 到 8%。

2)外卖业务实现 adj.EBITDA 6.3 亿,利润率占 gross booking 比重同样是提升了 0.2pct,同样比预期稍好;

3)至于货运业务,本季度小亏到 0.19 亿,无关大局;

4)集团总部层面的亏损为 6.1 亿,环比略微有些扩大。

总体来看,可见虽然打车业务的增长有所放缓、调整后变现率有所走低,但打车和外卖的利润率仍是提升的。盈利大跨步释放的故事 “毫发无伤”。

Uber过往研究:财报2024 年 5 月 9 日财报点评《“美版滴滴” 暴雷,是跳前深蹲还是真歇菜了?》2024 年 2 月 8 日财报点评《“十倍于滴滴” 的 Uber 业绩没毛病,但缺乏惊喜》2023年11月8日财报点评《Uber:美版滴滴瑕不掩瑜,能否再创新高? 》2023年8月2日财报点评《“美国滴滴” Uber:除了贵没毛病?》2023年5月3日财报点评《“国际滴滴” Uber:坚挺的一季报会是最后的高光吗?》2023年2月8日财报点评《美国 “滴滴”:这波小而美 “完爆” 大而强?》2022年11月2日财报点评《没增长能赚钱的 Uber,市场也买单?》深度2022年11月21日《走过疫情的 “苦与乐”,Uber 未来的路在何方?》2022年10月14日《穿越疫情和通胀,Uber 运气背后的杀手锏》2021年12月30日《滴滴代价太惨重,可惜没有后悔药》2021年7月1日《七百亿滴滴:值还是不值?》2021年6月24日《扒开滴滴的出行 “理想国” | 海豚投研》

原文标题 : Uber: 暴跌 10%,优等生犯了什么错?