全球的目光聚焦到Uber身上,这个超级独角兽将会以824亿美元的市值,于美国当地时间5月10日,在纽交所正式上市。

每股45美元的发行价,仅仅比最低定价44美元高1美元,824亿美元的市值,比此前Uber向投资人介绍的1000亿美元估值要低,更低于投行此前1200亿美元估值。

作为Uber竞争对手的Lyft在上个月成功进行了IPO,但股价已经比发行价下滑了超过20%,这让Uber的IPO承受了巨大的压力,另外就是大环境的影响,可能会让正处在历史高位的美股下跌,这一切都让Uber的上市前景无法乐观。

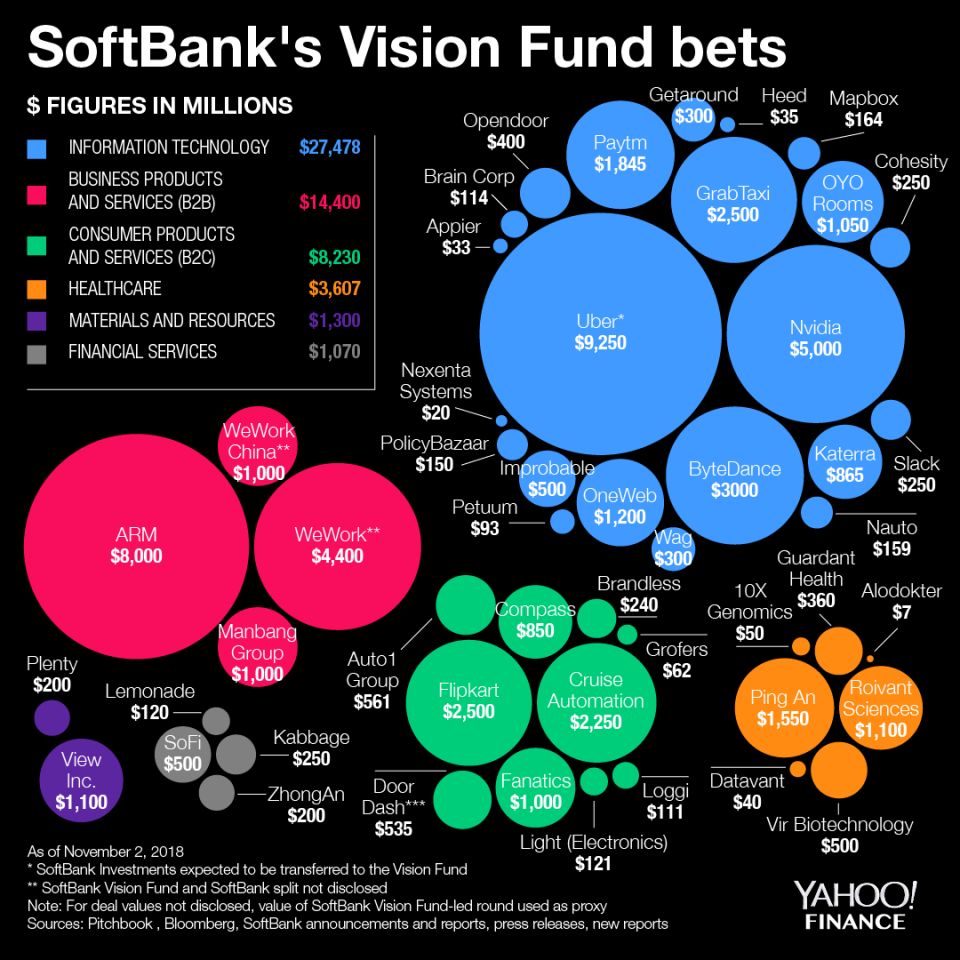

对于Uber最大的股东软银愿景基金而言,这是其1000亿美元规模基金的首个IPO项目,账面回报可观,借着Uber IPO的东风,愿景基金已经表示即将发行第二支1000亿美元规模的基金。

不管是以高达824亿美元市值上市的Uber,还是即将发行第二支1000亿美元规模基金的软银愿景基金,都将会对这个市场造成巨大的影响。Uber的影响在于共享经济领域,尤其是共享出行领域,以及二级市场;软银愿景基金再募集1000亿美元,将会如何影响全球科技格局呢?

Uber会是滔天洪水吗?

在IPO前夕,为了推销这个可能是今年美国最大、并且有望跻身全球十大IPO的项目,Uber的高管们和顾问们,在过去的数周时间内,在纽约、伦敦、洛杉矶等城市向潜在的投资人推销。

最终的结果是Uber不断的下调估值,最终的定价也是处在定价区间的底部,这意味着投资人对这个公司的态度是担忧的,虽然Uber在路演中,向投资人介绍了其在交通和物流方面的计划,包括网约车业务、外卖业务、共享电动滑板车业务、自动驾驶业务和公共交通业务等,希望成为“一站式”出行服务公司。

但Uber的估值还是一再下调,最终确定为824亿美元,这仅仅比Uber在一级市场最后融资估值的760美元高一点点。这反应了Uber并没有受到投资人的热烈追捧,投资人在担心什么呢?

对于投资人而已,潜在的担心是多方面的。首先就是大环境的影响,包括正在处在历史高位的美股,以及5月10日爆发的众所周知的原因,一旦市场掉头向下的话,要想穿越牛熊实在的太困难了,除非是有着强劲的市场表现。

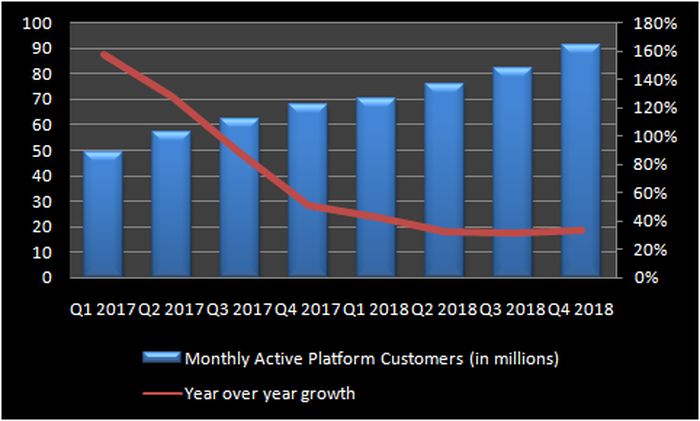

但Uber的财报并没有给予投资人这样的信心,根据财报:Uber在2016-2018年的总营收分别为38.45亿美元、79.32亿美元和112.7亿美元,年复合增速71.2%,但拆分之后:2016年到2017年,营收增长了超过100%,而从2017年到2018年,营收的增幅则已经降低到了42%,增速下降幅度惊人。

在净利润方面,根据财报,从2016年到2018年,Uber的净利润分别是-3.7亿美元、-40.33亿美元和9.97亿美元,但是盈利的2018年主要是依靠出售手里的股权这样的一次性投资收益,并不具备可持续性。

在IPO前,成立十年之久的Uber在一级市场募集了将近150亿美元的资金,其中大部分是软银愿景基金支持的,可能涉及大约100亿美元。通过这次IPO,Uber可以获得大概81亿美元的资金,累计获得超过230亿美元的资金,这可能也是前无古人的科技公司融资记录。

可以想象,Uber的股价在上市之后,一定会吸引大量的眼球。股价上涨则欣欣向荣,股价下跌则可能坠入深渊。对于Uber而言,上市之后的日子就要为财报而生活了,这意味着乘客端和司机端都会受到影响,司机端已经就Uber和Lyft上市,进行了罢工要求提供待遇了,这与公司盈利是相违背的。

对于乘客端而言,可能不得不付出更高昂的乘客费用,这可能会进一度带动Uber的营业额下滑,这是Uber需要应对的零和博弈。对于此前需要大量烧钱,并且可能仍需要大量烧钱的自动驾驶部门UberATG,在上市前就进行了剥离,并且从软银愿景基金、丰田和电装获得10亿美元融资。

再次提醒一下,Lyft自上市以来,股价比发行价下跌了超过20%,比最高价下跌了超过40%,对于Uber而言,是会走与Lyft同样的道路,还是能走出独立行情,我们拭目以待。

但不管Uber走势如何,作为其大股东的软银愿景基金,已经在计划发行第二支1000亿美元规模的基金。

再募1000亿美元为了自动驾驶?

软银集团创始人兼首席执行官孙正义在5月9日表示,计划很快宣布第二支愿景基金,规模和第一支基金相当,也就是1000亿美元的规模,并表示全球许多投资人都有兴趣参与,但最重要的资金来源,可能还是中东的石油美元。

第一支近1000亿美元规模的软银愿景基金,已经向大约80家科技公司投入了大约800亿美元,其中有220亿美元投往了中国市场的初创公司,最大的投资对象应该是滴滴出行、当年Uber在中国的最大竞争对手,而最新的公开投资对象是车好多集团,一家从事二手车交易起家的公司,创始人是杨浩涌。

出行领域是第一支软银愿景基金和软银集团的重点投资领域,孙正义几乎买下了全球的出行赛道,详情请点击《沙特欲再给450亿美元,软银孙正义买下出行赛道后再买无人驾驶赛道?》,并持有美国的Uber、中国的滴滴、印度的Ola、东南亚的Grab、巴西的99Taxis、欧洲的Taxify、中东的Careem等出行公司股权。

自动驾驶领域是第一支软银愿景基金尝试投入的领域,因为自动驾驶与出行将会产生强烈的化学反应,包括送人和送物的出行,在自动驾驶技术介入后,将会有着诱人的商业空间,但自动驾驶领域是极度烧钱的领域。

目前,第一支软银愿景基金在自动驾驶领域领域投资的标的不多,集中在美国市场,包括通用Cruise、Uber ATG和Nuro,前两者的商业化路线是RoboTaxi和量产车,后者的商业化方向是无人物流车,累计投入的资金大约是接近40亿美元。

但是,自动驾驶产业链是很长的,除了上述公司(偏软件算法层面),还会涉及芯片、传感器、车辆制造、应用场景等领域,这里面需要大量的资金,甚至包括此前一直重注的出行领域,都是自动驾驶产业链的构成之一。

第二支1000亿规模的愿景基金,方向可能是继续在自动驾驶领域进行投资,很有可能会投向中国的自动驾驶初创公司,此前,软银中国和软银愿景基金在中国市场进行了大量的考察,软银中国还出手投资了一家志在无人清扫车市场的初创公司酷哇。

但软银愿景基金在中国市场还没有出手,虽然一直有一些传闻,但最终还是没有官方宣布的消息,按照软银愿景的投资风格,可能一出手就是10亿美元级别的资金,这可能会引发中国自动驾驶领域的大地震。因为截止目前为止,所有自动驾驶初创公司累计融资金额也不过是10亿美元左右的资金。

不管怎么样,一旦软银再次募集1000亿美元的第二支愿景基金,必然会在创投市场掀起一番腥风血雨,所到之处必然会引起行业的震动。被其选择的公司,将会与充足的弹药开战,其他从业者和投资人将会面临巨大压力。

但是,软银愿景基金的打发也不是没有隐患,首先就是首个IPO项目Uber是否能顺利将账面盈利变成实际利润,其次就是其投资方式很难有基金可以接盘只能向二级市场走,最后就是开始出现了反对者联盟,尤其是在自动驾驶领域,Waymo正在聚集力量。

软银愿景基金的投资逻辑有时候,也会让人看不懂,有中国的投资人曾表示,其投资的一个项目被其投资了,但是明明是觉得这个项目没有投资的必要了,还是不断的进行加码。这些,都是隐患,可能也可以解释为——有钱,任性,也亏得起!

预定今年最大规模IPO的Uber上市了,其股价走势将会有着深远的影响,是近年来硅谷科技公司泡沫的开始,还是软银愿景基金辉煌的起点呢?我们拭目以待吧。