文/王德生

近日,京东工业股份有限公司(简称“京东工业”)第三次向港交所递交招股书。这一次,距离其首次尝试已过去两年。

若成功上市,这将是刘强东继京东集团、京东健康、京东物流等之后收获的第六家上市公司,也是京东系首次将触角伸向工业供应链这一万亿级市场。

京东工业的故事,是刘强东“分拆帝国”战略的延续。从连续两年递表失效到净利润暴涨(2023年0.05亿元→2024年7.62亿元),这家公司的逆袭背后,藏着京东如何将消费互联网的基因植入传统工业供应链的秘密。

但市场更关心的是:这场IPO究竟是资本故事的起点,还是刘强东“再造一个京东”野心的试金石?

01

从“亏损13亿”到“盈利7.6亿”

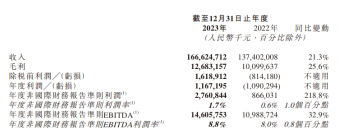

京东工业的招股书里,最吸睛的莫过于净利润的戏剧性转折。2022年亏损13.84亿元,2023年勉强盈利0.05亿元,到2024年却飙升至7.62亿元。这背后并非简单的财务技巧,而是一场供应链效率的深度革命。

轻资产模式下的“数实融合”

京东工业自诩为“工业供应链的数字化高速公路”,其核心武器是名为“太璞”的全链路解决方案。通过连接121,700家供应商与10,600家重点企业客户,它实现了“万仓合一”的库存共享和智能调度。

京东生态的输血与断奶

招股书显示,京东集团对其收入贡献占比从2022年的47.1%降至2024年的39.5%,但物流体系、流量入口仍是关键支撑。这种“既依赖又独立”的平衡术,恰是刘强东分拆上市策略的精髓:既享用母体资源,又向资本市场证明自身造血能力。

中东资本的“杠杆效应”

2023年B轮融资中,阿布扎比主权基金Mubadala与42XFund的3亿美元注入,不仅将估值推高至67亿美元,更带来中东基建市场的潜在订单。

02

刘强东的“上市军团”与工业供应链的暗战

若京东工业成功上市,刘强东将坐拥6家上市公司。但这并非简单的资本游戏,而是京东从消费端向产业端渗透的战略卡位。

京东系的“分拆逻辑”

从京东健康(医疗)、京东物流(流通)到京东工业(制造),刘强东的每一步都在复制“垂直领域+供应链赋能”的模式。京东工业CEO宋春正曾直言:“我们要让工业供应链像消费品一样透明高效。”

这种思路在数据上得到印证:2024年其SKU数量达5710万,覆盖77个品类。

行业竞争的白热化

尽管京东工业以4.1%的市占率暂居榜首,但震坤行、阿里巴巴1688工业品等对手正紧追不舍。震坤行2024年调整后净亏损收窄至1.6亿元,且毛利率反超京东工业。

资本市场的疑虑

三次递表的坎坷暴露出监管对“独立性”的审视。2023年证监会曾要求京东工业说明与京东集团的关联交易风险。尽管收入占比下降,但如何摆脱“母体依赖症”,仍是其估值能否突破67亿美元的关键。

03

工业供应链能跑出几个京东?

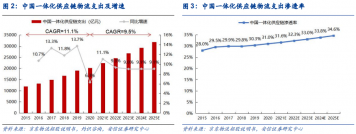

根据灼识咨询的资料显示,按2024年的交易额计算,京东工业排名第一。但这片蓝海隐藏着三个悖论:

规模与利润的博弈

京东工业交易额三年增长29%(223亿→288亿),但毛利率却从18%下滑至16.2%。这折射出工业品采购的痛点:SKU庞杂、客单价低、物流成本高。即便有数字化加持,规模效应仍难快速显现。

资本热捧与落地艰难的落差

中东资本、红杉中国的押注反映了对赛道前景的乐观,但工业互联网的改造周期远比消费互联网漫长。

总结

刘强东的工业梦,一场“慢生意”的快跑

京东工业的IPO,标志着中国工业供应链数字化进入深水区。刘强东的野心不言而喻:用消费互联网的速度颠覆传统工业逻辑。但从财务数据看,这仍是一场“慢生意”。行业的真正挑战在于如何将“数字高速公路”铺进产业链毛细血管。

但无论如何,这场IPO已为工业互联网赛道按下加速键。正如某投资人所言:“谁能把工业品的‘水泥’与互联网的‘鼠标’真正融合,谁就能拿下下一个十年。”而刘强东,显然不想只做旁观者。

原文标题 : 刘强东再下一城! 京东工业IPO背后的万亿野心