本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

在消费金融战役中,短短7、8年时间,蚂蚁集团、微众银行和京东数科从小有名气到红极一时,再到争议不断,特别热闹。

咀嚼消费金融这块肥肉同时,B端的供应链金融战场也游走着巨头们的魅影。

略微出乎人们意料的是,在第三方供应链金融科技解决方案战场中,市占第一(按交易量计算)的是腾讯参股约18%的联易融融科技(HK:09959)。阿里的蚂蚁金与京东的京东科技(原京东数科)只能敬陪其后,分列二三。

今天(4月9日),联易融科技在港交所上市了。透过它的招股书,我们望见了一幅供应链金融战场上“藩王割据硝烟起”的画面。

01

隐秘战场

简单来说,供应链金融就是金融机构基于某行业的龙头企业的经营规模数据,为服务于该龙头企业的中小微公司提供经营融资业务,以提升这条供应链上各环节货物和资金的周转效率。

图1:供应链金融概图,来源:招股书

简单来说,供应链金融就是金融机构基于某行业的龙头企业的经营规模数据,为服务于该龙头企业的中小微公司提供经营融资业务,以提升这条供应链上各环节货物和资金的周转效率。

这一金融服务并不新奇,2000年初,供应链金融就被金融机构提及,但经历20年的发展,这块业务一直不温不火,还出现了诸多负面舆论。

归根结蒂,还是难以有效解决三大参与方(大企业、金融机构、以及中小微公司)之间的信息不对称问题:即大企业不愿意为中小微公司做信用背书、金融机构背调中小微公司成本高昂、中小微公司难以提供有效信用或抵押物。这就像一块难咽的骨头卡在了经济金融协同作用之系统中。

2001年起,商业银行开始主导供应链金融,通过公司提供的应收账款和应付账款、以及存货仓单等标的解决产业链中中小微企业的资金问题,但全球贸易在2008年出现衰退后,暗保理融资欺诈事件集中爆发(如上海钢贸案等),某些商业银行为此吃了大亏。

之后,商业银行试图通过行业龙头企业的信用作为风险保障,为其上下游的供应商和客户提供资金。但是龙头企业的强势地位也令这一业务变了质,有些龙头转身变成了“影子银行”,开始赚息差。并且,产业链的末端公司(如尾端渠道商或零售商等)由于远离龙头公司,同样难以破解融资难贵问题。

2018年之后,两类新主体参与进入这一隐形战场:一类是基于垂直行业领域的公司,他们通过搭建产业网络平台的方式入手供应链金融,如欧冶云商、众陶联等;另一类是金融科技公司,他们通过区块链、大数据等技术驱动的方式,消减供应链金融中潜在风险。

区块链的去中心化、不可篡改、可追溯性等技术特点,正被巨头们视为有效化解上述信息不对称问题的良药:弱化中小微企业历史信用成本,再通过大数据寻求产业链各环节的最大化运转效率,由此带来的整个供应链效率提升。

据灼识咨询数据称,国内供应链资产余额从2015年的55.1万亿人民币增加到2019年的72.6万亿人民币,预计到2024年将进一步增至近100万亿人民币的规模。由此可见,底层的供应链资产规模相当巨大。

图2:国内供应链金融市场规模,来源:招股书

在巨大规模的底层资产之上,目前“供应链+金融”的渗透规模还不及三分之一,2019年供应链金融市场规模为23万亿人民币,而归属于第三方供应链金融解决方案促成的规模则不到8000千亿人民币。

图3:国内核心企业和金融机构在供应链金融科技解决方案的总支出,来源:招股书

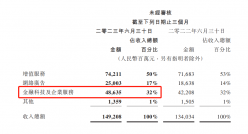

为提高上述23万亿供应链市场的效率,2020年核心企业和金融机构为此支付了434亿元的供应链金融解决方案服务费,占比供应链资产交易规模接近千分之1.9。其中,归属于第三方服务商的金额仅为100亿元。

但市场共识是,未来4年第三方供应链金融服务商的支出费用将以倍数增速追赶以银行和龙头企业内部开发为主的供应链金融服务支出,所以第三方服务商的发展更具潜力,2024年用于第三方供应链金融服务商的费用有望达到近700亿元规模。

02

藩王割据

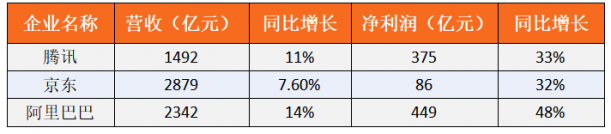

按照2020年所处理的供应链金融交易量计,国内第三方供应链金融解决方案市场相对集中,五大市场参与者合共占68.9%的市场份额,前三位参与者的份额差别并不大,分别是联易融的20.6%、蚂蚁集团的19.8%、以及京东数科的15.9%,而第四位的平安一账通则为6.9%。

4:2020年国内供应链金融科技解决方案提供商排名(按交易量计),来源:招股书

这些公司都是消费金融领域“老鸟”。但是与消费金融不同的是,上述四大参与者在供应链金融领域的互联网巨头并没有像前者那般直接竞争,现在联易融、蚂蚁集团、京东数科和一账通类似于藩王割据,各自主要围绕着自己的领域开疆拓土。

蚂蚁集团和京东数科主要依托于自己的电商和物流生态发展供应链金融;一账通则是凭借平安金融体系强大的科技实力赋能中小银行市场;联易融并没有主业生态可以深耕,所以它的客户群分散于全产业部门,据他自己说,目前核心企业客户主要来自于房地产行业、能源业、建筑业、医药业和制造业。

相较于同业,联易融的供应链金融业务更具开放性,并没有拘束在主业生态体系中——有观点认为这是联易融最大优势所在,也有观点认为这是它最大的先天劣势。

展开看,蚂蚁集团由菜鸟网络和网商银行联合建立的数据和技术驱动的供应链金融服务平台,通过数据化打通企业线上线下各环节,将物流、资金流、数据流统一,让阿里电商中的快消品、生鲜品品类实现在供应链角度的支持。

图5:蚂蚁金服农业金融供应链模式,来源,网络

此外,蚂蚁集团还有一大则重点,就是农村农业产品的供应链金融服务。

通过蚂蚁集团2020年招股书中披露的信息,其微贷科技业务中小微经营者信贷余额为4200亿元,其中网商银行贡献了一千多亿元的信贷余额,不过招股书中并没有任何数据能够具体到供应链金融的口径上。但根据灼识咨询的数据,2020年蚂蚁集团的供应链金融服务资产规模为1580亿元,略逊于联易融的1640亿元。

京东数科的供应链金融类似于蚂蚁集团,也是通过供应商在其平台上采购、销售等大量的财务数据联合银行开展应收账款融资业务,并且通过与中储发展股份有限公司的合作,将大宗商品纳入到其供应链金融的服务中。2020年其供应链金融服务资产规模为1270亿元。

平安体系早在2014年就推出了“电商金融”模式。此后,这类科技方案都被装入到一账通中,通过标准化产品开发实现对欠缺金融科技能力的中小银行的科技赋能。2020年,一账通的供应链金融服务资产规模为690亿元。

上述4家基本都是依靠技术驱动(区块链、大数据、AI等)供应链金融业务发展的第三方金融科技公司。如果只看供应链金融的交易量,可能会给人一种该行业竞争激烈的错觉,但是目前这4家还没有太过直接的竞争,差异性明显。

供应链金融解决方案本质上是一种SaaS软件系统,特点是“一通百通”。只要一次投入摸清楚某个产业链具体的运转逻辑和各环节的经营情况,就能够依靠低成本投入覆盖这个产业链上的各类机构主体,并为其提供相应的融资服务;而这套SaaS产品的客户粘性很高,很少会出现替换产品的情况;嵌入时点也有“先发优势”的特征,一旦解决方案商在某个行业站稳脚跟,那么后来者将很难撼动其优势地位。

由于此,第三方供应链金融解决方案商才会形成藩王割据的竞争局面。