三拼多多不愿躺平,仍要拼搏故事与风险并存

(1) 不愿躺平,再度撒钱引流,反攻直播领域

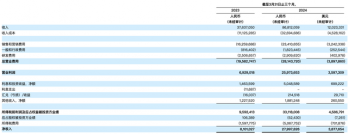

自2021年3季度以来,拼多多连续2季度财报的一个共同点是:GMV和营收增速显著放缓的同时,对应的营销支出缩减更为明显。2021全年拼多多GMV同比仍增长46%,但营销费用仅同比增加9%,而在3、4季度营销费用更是分别增长0%,和减少23%。如此大幅削减营销开始,让人不禁怀疑拼多多是否也要“躺平”,在行业寒冬之下,放弃以高额补贴引流的策略,从保成长转向保利润。

然而根据公司的多种举动和4季度电话会中的管理层的态度,拼多多似乎不甘于现状,还想继续“折腾”,主要体现在以下几点:

首先,根据三方机构调研,拼多多在22年伊始又重新加大营销投入,在1-2月间在所有电商平台中,投放费用排行第一。从长桥海豚君自身的体验上,也感受到各平台上拼多多的推广遍地,发放用户红包的力度也再度加大。而公司在电话会中也明确透露,公司的费用收缩只是暂时,未来投入会继续增长,22年营销费用会同比增长20%左右。

从拼多多自身产品的角度,公司在春节期间将多多视频(类似于抖快的短视频流,并非直播带货类型)移至了app底部的一级入口位置,且从上线到目前为止采取了“撒钱”式的推广策略。用户每观看几个视频便可直接获取现金红包且当场到账,这一简单但有效的引流和培养用户习惯的方法。虽然拼多多能否从抖快处分得一杯羹尚不可知,但拼多多反攻抖快的行动,体现出公司不惜费用,也要守住流量和用户心智的策略。

结合以上两点,长桥海豚君认为,在行业增长放缓,而以抖快为领头羊的短视频直播带货大举侵袭传统货架电商的背景下(2022年抖音目标GMV近2万亿,快手目前近1万亿),拼多多更偏向正面竞争,以攻代守,而非退守基本盘,转而专注从现有用户中释放更多利润。

因此21年4季度高达25%的经营利润率在中短期内应当是不可持续的,中期内公司在成长和利润间的天平会向成长回归。

(2)多多买菜:在商业防守,不在第二曲线

我理解,在很多人看来,多多买菜能够为多多带来第二增长曲线,但在海豚君眼中,这个业务如果它做成了,那是防守住了高频交易品类,守住了流量,形成了相对可靠的业务护城河。

而它如果做不成,别人做成了,它大概率会遭遇阿里流量失守一样的命运,高频交易品类走到社区团购的APP上。

从目前行业的竞争情况来看,更偏向于它未成功同行也未成的状态,短期是一个中性的结局,但由于社区团购未成,海豚君截至目前仍未看到拼多多的长线竞争壁垒,无论是模式上还是品类上。因此在海豚君看来,拼多多的投资机会更多是之前疯狂撒钱之后的阶段性利润释放机会。

(3)“百亿补贴”的拼多多能有多赚钱?

21年4季度拼多多高达69亿的经营利润和25%的利润率水平,体现出了轻资产的平台公司客观的释放利润的潜在能力。即便当季有来自服务提供商的返利,即便剔除这部分一次性影响外,预计公司的利润率仍接近20%。那么,随着资本市场对拼多多的估值逻辑由成长的P/S估值,转向利润的P/E估值,那么拼多多未来到底能有多赚钱?我们认为需要考虑以下几个因素:

1. 首先,如上文所说,公司未来在费用上的投入会再次加大,21年4季度的高利润率难以持续;

2. 其次公司在业绩会上暗示,未来主站中农产品占比的提升,公司主站的货币化率在未来可能有一定下滑的趋势;

3. 不过好在多多买菜的亏损已大幅缩窄,据三方机构调研,社区团购公司的亏损率已由21年初20-30%的水平缩窄到21年底10%左右。我们预计买菜业务的亏损在22年会达到拐点,在24年左右即可达盈亏平衡。

结合以上推断,我们预测拼多多到2025年的经营利润率将接近20%,其中主站的利润率约为25%。

(4)估值判断:长期无壁垒、中期有空间、近期有风险

基于以上分析,根据DCF模型,长桥海豚君预计公司的合理估值在59美元美股,较当前股价有44%以上的上浮空间。因此,在整个中国互联网估值都被严重压制的当下,中期拼多多如果能够开始接受现状,利润释放的情况下,股价有一定反弹空间。

不过从中短期的角度,由于中美双方的政策风险,和加息环境下,市场对近期业绩的重视高于远期不确定的前景,而在近期无论从国内疫情下羸弱消费市场,还是公司自身费用再度增长的角度,公司的业绩恐怕在22年上半年并不会好看。

而公司当前市值对应的22年PE也在31x左右,并不算十分便宜,因此对投资者而言需要不小的耐心。

四中国中免疫情阴影、竞争加剧反转之时尚未到来

(1) 疫情对中免的打击甚大

由于免税购物大多与出行游玩相绑定,因此国内的疫情和出行复苏情况对中免的两大核心销售渠道--离岛免税的近期业绩,以及机场免税的复苏预期都有显著的影响。

首先,对于离岛免税,根据商务部数据,在3月开始复发的疫情,使得当月免税购物人次大幅下降36%。据公司季报推算,3月中免的营收也同比下滑49%,可见疫情对公司业绩影响程度之大。目前4月已接近尾声,而国内疫情却并无好转迹象,因此4、5月的免税销售基本势必也受不小影响, 对公司2季度的业绩也基本不用报正面的期望。

其次,对于进出境口岸(以机场为主)的免税销售,海豚君原先在去年3季度时预计国际客流能在22下半年开始复苏,并于23年回归到与19年可比的水平。然而虽然海外疫情解封正向着这个趋势发展,海豚君认为本次国内疫情如此严重的反弹势必将推迟出入境航班的解封。上海机场的国际和港澳台旅客吞吐量在3月便环比减少了41%左右。

出入境客流复苏的推后,对中免而言也意味着疫情前可贡献300亿营收的机场免税销售的恢复也要随之推后。在当前形势下,海豚君预计22年全年出入境航班客流都不会有显著反弹,而要恢复到疫情前水平估计要到2024年前后。长桥海豚对中免机场免税销售额的预测如下。

总的来说,疫情左右着公司短期的业绩表现,也影响着公司中期的业绩释放,需紧盯国内疫情的演变情况。

(2)牌照放开、壁垒松动,中免陷入“竞争白刃战”

除了疫情的影响外,当期公司面临的最大核心问题便是,免税牌照构建的行政壁垒松动后,其他免税运营商来势汹汹的竞争。在2020年前,中免是国内唯一的全国、全渠道免税零售商,但截至当前,国内已有另外4家全牌照免税经营商和2家离岛免税经营商。在海南岛内,也已有其他运营商的4家免税商城,且总经营面积相比中免相比也不遑多让。因此,后来者的入局,使得中免的竞争格局从“躺着也能赚钱”,转变为需和其他运营商硬碰硬的争夺顾客和市场份额。

长桥海豚君认为,未来离岛免税乃至整个免税行业竞争的加剧在所难免,而免税商家间竞争的核心点大概率会在于: 价格、渠道的数量和便利性,以及商品的质量和丰富程度。当前来看,中免在门店数量和购货渠道上积累的优势依旧存在,而中免新建中的海口免税城、三亚免税城二期、美兰机场免税店等也能强化公司在渠道数量上的优势,因此中免抱住行业老大的地位不难。

但是后来者永远可以用更低廉的价格吸引用户,而尚在发展初期的其他运营会拓展渠道也是大概率事件,因此对中免而言市占率下滑大概率仍会持续,且竞争也会使得毛销差(扣除商品成本和销售费用后的利润率)难有显著反弹。

基于以上判断,以下是长桥海豚对中免离岛免税销售的预测,其中中免的市占率将由20年90%以上,下降到26年的70%左右。

(3)低廉机场租金不可持续,利润率或难大幅反弹

上文中,海豚君已分享了对机场和离岛这两大关键渠道的营收增长前景预测。除此之外,公司的毛销差将如何变动是分析中免的另一核心问题。

首先,通过上文的论述,在竞争者增加,消费者选择变多的前提下,除非中免能在产品是做出差异化(例如独有的商品品牌),不然毛利率长期被压制在低位难以避免。而为了争抢客户,销售费用也难言缩窄。

对于机场渠道,以客流恢复到疫情前的节点为分界线:海豚君认为在客流恢复前,机场渠道租金费用等将保持低位,可以部分对冲毛利率的下滑。但一旦客流恢复到疫情前水平,机场门店在口岸免税销售中难以绕过的渠道优势,大概率会推动机场租金回升。且当前中免拥有的机场免税运营权大多在24-25年到期,在免税运营商增多的情况下,对机场渠道的争夺相比也会加剧。因此,长期来看,21年间机场极低的租金费用率是不可持续的。

基于上述判断,我们认为中免长期内的经营利润率是会向下的。

4. 估值判断

基于以上对中免的财务预测和我们的DCF模型,海豚君测算出中免当前的合理价格在215元左右,对应23年33x PE, 较4月26日的收盘价有19%的上浮空间。因此,总的来说在股市低迷的大环境下中免的估值并不算高,甚至稍有低估。但在疫情的短期风险,和竞争加剧、利润率下滑的长期风险下,当前来看中免向上的弹性并不高。

<正文完>

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,仅代表作者个人观点,不构成投资建议。

- END -

原文标题 : 阿里vs拼多多:血拼之后,只剩共存?